Κεντρικό Θέμα

Πώς σώζεται η Α’ κατοικία – Συμβουλές σε δανειολήπτες

Στην κόψη του ξυραφιού ακροβατούν χιλιάδες δανειολήπτες, οι οποίοι αντιλαμβάνονται ότι τα μέτρα στήριξης λόγω της πανδημίας φτάνουν στο τέλος τους και τα δύσκολα είναι μπροστά.

Η υγειονομική κρίση πάντως φέρνει αναστολή στους πλειστηριασμούς, τις εξώσεις και τις κατασχέσεις που αφορούν στην Α΄ κατοικία όσων επλήγησαν (και των οικογενειών τους) από την πανδημία.

Με τη σχετική νομοθετική ρύθμιση αναστέλλονται οι πλειστηριασμοί έως τις 13 Μαΐου 2021, ενώ ως τα τέλη του ίδιου μήνα προστατεύεται πλήρως η πρώτη κατοικία όσων επλήγησαν από την πανδημία.

Για τα ευάλωτα νοικοκυριά, συνεχίζουν να αναστέλλονται ως 31 Μαΐου όλες οι διαδικασίες αναγκαστικής εκτέλεσης. Από την 1η Ιουνίου νοικοκυριά και μικρές επιχειρήσεις μπορούν να διευθετήσουν όλες τις οφειλές τους προς τράπεζες, διαχειριστές δανείων, Δημόσιο και ασφαλιστικά ταμεία, σύμφωνα με τα όσα προβλέπει ο νέος Νόμος «Ρύθμιση οφειλών και παροχή 2ης ευκαιρίας

Όπως γίνεται αντιληπτό η «περίοδος χάριτος» τελειώνει γεγονός που καθιστά σαφές ότι οι δανειολήπτες είναι υποχρεωμένοι να βρουν τρόπους για να σώσουν την περιουσία τους.

Μέτρα λαμβάνονται για όσους έχουν υπαχθούν στην κατηγορία των πληγέντων από την πανδημία, προκειμένου να μη χάσουν το σπίτι τους σ’ αυτή την εξαιρετικά δύσκολη συγκυρία.

Σ’ αυτή την κατηγορία υπάγονται:

- Εργαζόμενοι ιδιωτικού τομέα: Αφορά όσους παρασχέθηκε οικονομική ενίσχυση ή των οποίων ο μέσος μεικτός μηνιαίος μισθός, αφαιρουμένων πρόσθετων ή άλλων έκτακτων αποδοχών των μηνών Μαρτίου και Απριλίου του 2020, παρουσίασε μείωση σε σχέση με τον αντίστοιχο των μηνών Ιανουαρίου και Φεβρουαρίου του 2020.

- Ελεύθεροι επαγγελματίες ή φυσικά πρόσωπα: Πρόκειται για όσους ασκούν ατομική επιχειρηματική δραστηριότητα και παρασχέθηκε οικονομική ενίσχυση ή των οποίων τα έσοδα του β΄ τριμήνου του 2020 παρουσίασαν μείωση ίση ή μεγαλύτερη του 20% σε σχέση με το αντίστοιχο τρίμηνο του έτους 2019, όπως αυτό προκύπτει από τις περιοδικές δηλώσεις ΦΠΑ.

- Άνεργοι ή μακροχρόνια άνεργοι: Αφορά αυτούς που παρασχέθηκε οικονομική ενίσχυση.

- Ιδιοκτήτες ακινήτων: Πρόκειται για όλους αυτούς που έλαβαν μειωμένο μίσθωμα.

- Εταίροι προσωπικών ή κεφαλαιουχικών εταιρειών: Αφορά όσους η λειτουργία των εταιρειών έχει ανασταλεί υποχρεωτικά ή έχουν λάβει ενίσχυση με βάση τα τηρούμενα στοιχεία της φορολογικής διοίκησης.

- Δικαιούχοι που έλαβαν ενίσχυση με τη μορφή της επιστρεπτέας προκαταβολής ή τον μηχανισμό «Συν-Εργασία»: Όλοι αυτοί έχουν αποδεδειγμένα παρουσιάσει μείωση εισοδημάτων λόγω των συνεπειών της πανδημίας.

Οι προϋποθέσεις

Αυτή βέβαια είναι η μια όψη του νομίσματος, καθώς η άλλη καθιστά σαφές ότι το περιβάλλον γίνεται εξαιρετικά δύσκολο για όλους όσοι αδυνατούν να ανταπεξέλθουν στις υποχρεώσεις τους.

Εκτός από τις παραπάνω προϋποθέσεις αυτός που κάνει αίτηση θα πρέπει σωρευτικά να πληροί κάποια πολύ συγκεκριμένους όρους, που μπορούν να χαρακτηριστούν και κριτήρια -φωτιά.

Οι προϋποθέσεις αυτές έχουν σχέση μεταξύ άλλων την αξία της κύριας κατοικίας, το οικογενειακό εισόδημα, αλλά και τις καταθέσεις προκειμένου να δίνονται εγγυήσεις ασφάλειας.

Ειδικότερα:

- Αξία κύριας κατοικίας: Δεν πρέπει να υπερβαίνει τις 300.000 ευρώ.

- Οικογενειακό εισόδημα: Δεν πρέπει να υπερβαίνει κατά το τελευταίο έτος για το οποίο υπάρχει δυνατότητα υποβολής φορολογικής δήλωσης, τις 24.000 ευρώ. Το ποσό προσαυξάνεται κατά 18.000 ευρώ για τον/την σύζυγο ή συμβίο και κατά 5.000 ευρώ για κάθε εξαρτώμενο μέλος και μέχρι 3 εξαρτώμενα μέλη.

- Καταθέσεις, επενδυτικά προϊόντα: Η συνολική αξία στην Ελλάδα όσο και στο εξωτερικό δεν πρέπει να υπερβαίνουν τις 40.000 ευρώ.

- Ανεξόφλητο κεφάλαιο οφειλής: Το σύνολο στο οποίο θα πρέπει να συνυπολογίζονται λογιστικοποιημένοι από τους πιστωτές τόκοι, δεν πρέπει να υπερβαίνει τις 300.000 ευρώ.

- Ακίνητη περιουσία : Η συνολική αξία συμπεριλαμβανομένης και της κύριας κατοικίας, δεν πρέπει να υπερβαίνει τις 600.000 ευρώ.

- Μεταφορικά μέσα αιτούντος: Πρόκειται για όσα αποκτήθηκαν την τελευταία τριετία για ιδιωτική χρήση και η συνολική τους αξίας δεν πρέπει να υπερβαίνει τις 80.000 ευρώ.

Επιλεξιμότητα

Σε κάθε περίπτωση το βασικό κριτήριο, αυτό που σχετίζεται δηλαδή άμεσα με την επιλεξιμότητα , είναι η αξία του ακινήτου που αποτελεί και την κύρια κατοικία του κάθε δανειολήπτη. Ως αξία της λοιπής περιουσίας, λαμβάνεται υπόψη η φορολογητέα αξία για τον υπολογισμό του ΕΝΦΙΑ, όπως αυτή προκύπτει από την τελευταία πράξη προσδιορισμού φόρου.

Δύσκολη η ανακοπή

Με βάση τροπολογία που ψηφίστηκε στη Βουλή γίνεται πολύ πιο δύσκολη η ανακοπή κατά την εκτέλεση της διαδικασίας πλειστηριασμών.

Ειδικότερα, δίνεται η δυνατότητα σε όποιον έχει έννομο συμφέρον να προχωρεί σε ανακοπή, η οποία θα ασκείται 15 ημερών από την εκτέλεση του πλειστηριασμού, όχι όμως μετά τη μεταγραφή της πράξης εξόφλησης.

Επιπλέον καταργείται μεταβατική διάταξη για τις ανακοπές κατά της εκτελεστικής διαδικασίας και αφορά στην υποβολή αιτήσεων αναψηλάφησης.

Επίσης, για λόγους διασφάλισης της ίσης μεταχείρισης προβλέπεται η αναδρομική ισχύς του άρθρου, από τις 6 Νοεμβρίου 2020.

Στρατηγικοί κακοπληρωτές

Σε κάθε περίπτωση η παράταση των πλειστηριασμών που δόθηκε λόγω της πανδημίας έχει προκαλέσει δυσφορία στο χρηματοπιστωτικό τομέα, καθώς ανατρέπει τα σχέδια τραπεζών αλλά και εταιρειών διαχείρισης δανείων.

Οι αντιδράσεις εστιάζονται κυρίως στις περιπτώσεις παλιών υποθέσεων, οι οποίες δεν σχετίζονται με την πανδημία και είχαν πάρει το δρόμο των πλειστηριασμών ή άλλων μέτρων αναγκαστικής εκτέλεσης.

Τραπεζικά στελέχη τονίζουν ότι το πρόβλημα αφορά στους λεγόμενους στρατηγικούς κακοπληρωτές που καλύπτονται πίσω από τα οριζόντια μέτρα προστασίας για τον covid.

Νέα γενιά

Αυτός είναι και ο λόγος για τον οποίο ναι μεν θέλουν την προστασία όσων έχουν πληγεί από την πανδημία, αλλά ζητούν άλλη στρατηγική για εκείνες τις περιπτώσεις που δεν σχετίζονται με τον κορονοϊό.

Στο πλαίσιο αυτό, αντιπροτείνουν ένα διευρυμένο δίκτυ προστασίας για όλες εκείνες τις επιχειρήσεις και τα νοικοκυριά που αποδεδειγμένα έχουν πληγεί από την πανδημία.

Απορρίπτουν δε, οριζόντιο «πάγωμα» για μεγάλο χρονικό διάστημα και δεν κρύβουν ότι εάν συνεχιστεί η ίδια κατάσταση θα επιστρέψει για άλλη μια φορά η κουλτούρα της λογικής «δεν πληρώνω».

Στην ουσία δηλαδή υποστηρίζουν ότι:

- ο μεγάλος κίνδυνος προέρχεται από αυτούς που έχουν αλλά δεν πληρώνουν καθώς εκμεταλλεύονται ρυθμίσεις που έχουν σχέση με αυτούς που έχουν πραγματική ανάγκη,

- κάθε τρίμηνο που περνάει αυξάνεται γεωμετρικά και ο κίνδυνος μιας νέας γενιάς κόκκινων δανείων, με ό,τι αυτό συνεπάγεται.

Παρά την αποτελεσματικότητα που είχε το πρόγραμμα «Ηρακλής», είναι ηλίου φαεινότερο ότι τα κόκκινα δάνεια στην Ελλάδα παραμένουν στα υψηλότερα επίπεδα στην Ευρώπη.

Οι Θεσμοί πάντως τονίζουν ότι παρά την εφάπαξ μείωση του κινδύνου στα κεφάλαια, οι τιτλοποιήσεις περιορίζουν την ποιότητα των κεφαλαίων και αυτό ενέχει τεράστιους κινδύνους.

Παράλληλα η λήξη των μορατορίων και του προγράμματος «Γέφυρα» θα οδηγήσει τις τράπεζες να αυξήσουν τις προβλέψεις τους για υψηλότερους κινδύνους και νέα γενιά κόκκινων δανείων.

Αυτό πρακτικά σημαίνει:

-

- αποδυνάμωση στην κερδοφορία των τραπεζών, που ήδη εμφανίζεται περιορισμένη,

- τιτλοποιήσεις και πωλήσεις δανείων περιορίζουν το επιτοκιακό περιθώριο ειδικά όταν διακρατούν τη ρευστότητα και δεν τη μετατρέπουν σε χρηματοδοτήσεις.

Στοχευμένη προστασία

Για το λόγο αυτό οι θεσμοί εκτιμούν ότι το πρόγραμμα «Γέφυρα» δεν πρέπει να δημιουργήσει ηθικούς κινδύνους, να επιβραβεύει δηλαδή άμεσα ή έμμεσα τους κακοπληρωτές εις βάρος των συνεπών.

Οι Θεσμοί αναγνωρίζουν ότι το καθολικό πάγωμα των πλειστηριασμών βοήθησε στην πανδημία, αλλά δεν συμφωνούν για συνέχιση του οριζόντιου και καθολικού χαρακτήρα του μέτρου.

Στο πλαίσιο αυτό προτείνουν:

-

-

- στοχευμένη προστασία των πραγματικά ευάλωτων και πληττόμενων από την πανδημία ομάδων για την αποφυγή ηθικών κινδύνων,

- ξεπάγωμα διαδικασιών που αφορούν την προετοιμασία πλειστηριασμών και οι οποίες δεν απειλούν την άρση της αναστολής.

-

Στο μεσοδιάστημα, από τη λήξη των μέτρων προστασίας έως την πλήρη εφαρμογή του νέου πτωχευτικού τον Ιούνιο, θα προστατεύονται μόνο όσοι οριζόντια και εμπίπτουν στην κατηγορία των πληττόμενων από την πανδημία.

Επιμήκυνση

Η κατάσταση κρίνεται εξαιρετικά δύσκολη καθώς διάχυτη είναι η αίσθηση ότι η κατάσταση στην οικονομία θα χειροτερέψει λόγω της πανδημίας, με ό,τι αυτό συνεπάγεται για νοικοκυριά και επιχειρήσεις.

Μέσα στο κλίμα αυτό οι τράπεζες δείχνουν αποφασισμένες να λάβουν όλα τα αναγκαία μέτρα προκειμένου να μη βρεθούν αντιμέτωπες με νέες εφιαλτικές καταστάσεις όπως την περίοδο των μνημονίων.

Στο πλαίσιο αυτό η λύση που εξετάζουν είναι αύξηση των ρυθμίσεων στα δάνεια με τη μέθοδο της επιμήκυνσης του χρόνου αποπληρωμής, κυρίως για στεγαστικά και επιχειρηματικά.

Η λύση αυτή έχει προληπτικό χαρακτήρα προκειμένου να προστατέψουν τα κεφάλαιά τους εν μέσω αβεβαιότητας για τη διάρκεια της πανδημίας και των νέων τιτλοποιήσεων.

Την ίδια τακτική, δηλαδή σε επιμήκυνση της διάρκειας αποπληρωμής αναμένεται να κινηθούν και για τις ρυθμίσεις οφειλών χωρίς εξασφάλιση, όπως από κάρτες, μετατρέποντας τα χρέη αυτά σε καταναλωτικά.

Σύμφωνα με εκτιμήσεις από τις αρχές της πανδημίας, δηλαδή το τελευταίο 12μηνο, έχουν ρυθμιστεί δάνεια άνω των 40 δισ. ευρώ, ενώ στο εννεάμηνο του 2020, είχαν φτάσει τα 33 δισ. ευρώ.

Ωστόσο, σχεδόν 4 στα 10 μη εξυπηρετούμενα δάνεια δεν έχουν ρυθμιστεί και από αυτά, 1 στα 10 αφορά δάνεια που έχουν υπαχθεί σε καθεστώς νομικής προστασίας και ήδη τα μισά έχουν καταγγελθεί.

Τα υπόλοιπα 6 στα 10 μη εξυπηρετούμενα δάνεια, σχεδόν τα μισά έχουν ρυθμιστεί, αλλά ένα ποσοστό γύρω στο 20% επιστρέφει στην καθυστέρηση ύστερα από τρεις μήνες.

Έτσι, οι τράπεζες προχωρούν σε επαναρρυθμίσεις ακόμα και «πράσινων» δανείων προκειμένου να αποφύγουν τον κίνδυνο να μετατραπούν σε «κόκκινα» λόγω της πανδημίας.

Εταιρίες διαχείρισης

Όσον αφορά στις εταιρίες διαχείρισης έχουν προχωρήσει κατά τη διάρκεια του 2020 σε περισσότερες από 75.000 ρυθμίσεις δανείων, ύψους πάνω από 2 δισ. ευρώ.

Οι εταιρείες αυτές προσφέρουν μια σειρά από λύσεις στους δανειολήπτες με δυσχέρεια αποπληρωμής, λαμβάνοντας υπόψη το εξαιρετικά σύνθετο οικονομικό περιβάλλον.

Οι λύσεις που προκρίνουν για την αποπληρωμή των δανείων είναι:

-

-

- Ρυθμίσεις χαμηλής εκκίνησης δόσης.

- Ρυθμίσεις με άφεση χρέους – Οικειοθελής πώληση ακινήτου – Short Sale.

- Οικειοθελής παράδοση ακινήτου».

-

Επίσης, δίνεται τώρα η δυνατότητα στους δανειολήπτες τα δάνεια των οποίων ήταν σε αναστολή το 2020, να ξαναρχίσουν την αποπληρωμή της οφειλής τους αρχικά με μια χαμηλή δόση.

Στους δανειολήπτες των στεγαστικών δανείων, λόγω της δύσκολης συγκυρίας από τον covid τέθηκαν πιο εντατικά σε εφαρμογή και τα προγράμματα οριστικής διευθέτησης.

Μεταξύ αυτών είναι και η οικειοθελής παράδοση του ακινήτου, ή και της οικειοθελούς πώλησης του ακινήτου με την υποστήριξη και της Τράπεζας ή της ίδιας της εταιρίας διαχείρισης.

-

Ιλίου3 έτη ago

Ιλίου3 έτη agoΜε ένα «κλικ» η βεβαίωση για τη μεταβίβαση κυριότητας ακινήτων (ΤΑΠ) στον Δήμο Ιλίου

-

Κεντρικό Θέμα8 μήνες ago

Κεντρικό Θέμα8 μήνες agoΚαταιγιστικές εξελίξεις στον ΣΥΡΙΖΑ: Πρόταση μομφής κατά του Στέφανου Κασσελάκη με 100 υπογραφές

-

Κεντρικό Θέμα8 μήνες ago

Κεντρικό Θέμα8 μήνες agoΔΕΘ: Τα 17 μέτρα που αναμένεται να ανακοινώσει ο πρωθυπουργός

-

Αθλητισμός4 μήνες ago

Αθλητισμός4 μήνες agoΑΜΑΡΥΣΙΑ PRO: Το μεγάλο πυγμαχικό event έρχεται στο κλειστό του Αγίου Θωμά στις 22/12

-

Αθηναίων4 μήνες ago

Αθηναίων4 μήνες agoΠΡΟΚΗΡΥΞΗ ΜΙΣΘΩΣΗΣ ΑΠΟΘΗΚΕΥΤΙΚΩΝ ΧΩΡΩΝ ΓΙΑ ΤΗ ΦΥΛΑΞΗ ΑΡΧΕΙΩΝ ΤΟΥ ΕΛΛΗΝΙΚΟΥ ΚΤΗΜΑΤΟΛΟΓΙΟΥ

-

Ελλάδα3 έτη ago

Ελλάδα3 έτη agoΗ Ελλάδα δημοφιλέστερη χώρα της Ευρώπης για τις παραλίες της – Τα νησιά που ξεχωρίζουν

-

Αγίας Βαρβάρας7 μήνες ago

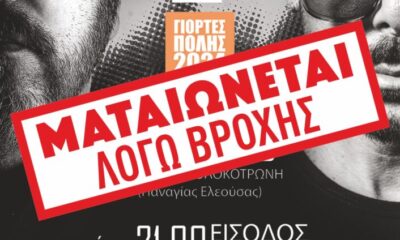

Αγίας Βαρβάρας7 μήνες agoΣυναυλία με Nivo, Goin’ Through και Γιώργο Αλκαίο – ΜΑΤΑΙΩΝΕΤΑΙ ΛΟΓΩ ΒΡΟΧΗΣ

-

Ανακοινώσεις5 μήνες ago

Ανακοινώσεις5 μήνες agoΔείτε το πρωτοσέλιδο και τα θέματα της εφημερίδας ΧΤΥΠΟΣ που κυκλοφορεί, Σάββατο 30 Νοεμβρίου 2024