Ειδήσεις

Παρεμβάσεις της κυβέρνησης για υψηλές προμήθειες και ακριβά δάνεια

Η κυβέρνηση ανακοίνωσε την απόφαση να εξαιρέσει τις τράπεζες από την επιβολή έκτακτης φορολόγησης, κάτι που οδήγησε σε νέα υψηλά στον σχετικό δείκτη του Χρηματιστηρίου. Παράλληλα, όμως, προανήγγειλε μια σειρά από μέτρα που αναμένεται να βελτιώσουν την οικονομική κατάσταση των νοικοκυριών και των επιχειρήσεων, καθώς και να ενισχύσουν τον ανταγωνισμό στον τραπεζικό τομέα.

Αμέσως μετά την τοποθέτηση του πρωθυπουργού στο συνέδριο Morgan Stanley – ΕΧΑΕ, ο υπουργός Οικονομικών, Κωστής Χατζηδάκης, παρουσίασε μια δέσμη παρεμβάσεων, με στόχο τις προμήθειες, τον ανταγωνισμό, το στεγαστικό και τις χρηματοδοτήσεις. Ο κ. Χατζηδάκης τόνισε ότι οι παρεμβάσεις θα είναι στοχευμένες, με γνώμονα τα πραγματικά προβλήματα των πολιτών και των επιχειρήσεων, και όχι με σκοπό να ενδώσουν σε λαϊκιστικές προσεγγίσεις.

Συγκεκριμένα οι παρεμβάσεις στοχεύουν:

1) Στην περαιτέρω ενίσχυση του ανταγωνισμού που είναι βασικό εργαλείο για την εξυπηρέτηση των πελατών των τραπεζών. Η κυβέρνηση, άλλωστε, με την απόφασή της να δημιουργήσει τον “Ηρακλή 3”, προκειμένου να καλυφθούν τα “κόκκινα” δάνεια Attica Bank και Παγκρήτιας Τράπεζας, στήριξε τη δημιουργία του 5ου τραπεζικού πόλου, ο οποίος από σήμερα, Τετάρτη, παίρνει “σάρκα και οστά”. Κι αυτό γιατί, ξεκινά η διαπραγμάτευση των νέων 1,25 δισ. ονομαστικών μετοχών της νέας Attica Bank, αξίας 0,05 ευρώ εκάστης, που προέκυψαν από την αύξηση μετοχικού κεφαλαίου, ενώ αύριο η διευθύνουσα σύμβουλος της τράπεζας, κυρία Ελένη Βρεττού, θα χτυπήσει το περιβόητο καμπανάκι στο Χρηματιστήριο.

2) Στη στήριξη της ρευστότητας των μικρομεσαίων επιχειρήσεων. Πεποίθηση της κυβέρνησης είναι ότι οι ΜμΕ, μεγάλο μέρος των οποίων παραμένει εκτός χρηματοδότησης από τις συστημικές τράπεζες, θα μπορούσαν να ωφεληθούν από τη λειτουργία του ανταγωνισμού, αποκτώντας έτσι, πρόσβαση σε φθηνότερο δανεισμό. Η Attica Bank, για παράδειγμα, έχει πολλάκις απευθύνει “προσκλητήριο” στις μικρομεσαίες επιχειρήσεις, με την προυπόθεση, βέβαια, να τηρούν τα εχέγγυα και τις προϋποθέσεις βιωσιμότητας για να δανειοδοτηθούν, ενώ εξίσου σημαντική για τη στήριξη των επιχειρήσεων είναι και η παρουσία των συνεταιριστικών τραπεζών.

3) Στην περαιτέρω φροντίδα για το ζήτημα των προμηθειών, λαμβάνοντας υπόψη τα βήματα που έκαναν οι τράπεζες το καλοκαίρι κατόπιν παραινέσεων της κυβέρνησης και τον δικαιολογημένο εκνευρισμό πολλών πελατών τους για επιμέρους πρακτικές τους. Αξίζει να αναφερθεί πως το 9μηνο του 2024 οι τέσσερις συστημικοί Όμιλοι εμφάνισαν έσοδα από προμήθειες, ύψους 1,54 δισ. ευρώ, με το συγκεκριμένο σκέλος, ωστόσο, να καταλαμβάνει μικρό ποσοστό. Υποστηρικτικά προς αυτή την κατεύθυνση αναμένεται να λειτουργήσει και το IRIS, το ημερήσιο όριο του οποίου συζητείται να αυξηθεί στα 1.000 ευρώ, με την υπηρεσία να καθίσταται υποχρεωτική για το σύνολο της αγοράς από τον ερχόμενο Απρίλιο. Υπενθυμίζεται πως πρόσφατα “ναυάγησε” το σχέδιο των τραπεζών για ένα παράλληλο σύστημα που, όμως, θα έφερε διαφορετικές χρεώσεις, προκαλώντας την αντίδραση, τόσο της κυβέρνησης, όσο και της Τράπεζας της Ελλάδος (ΤτΕ).

4) Στην πιο ενεργή συμβολή εκ μέρους των τραπεζών στην επίλυση του στεγαστικού προβλήματος. Αυτό, σύμφωνα με αρμόδιες πηγές, θα μπορούσε να γίνει είτε με την αύξηση των χορηγήσεων είτε και με τη διάθεση στην αγορά των ακινήτων που διακρατούν, τόσο οι servicers, όσο και οι τράπεζες. Οι χαμηλές πτήσεις στα στεγαστικά δάνεια, πάντως, είναι ένα θέμα που προβληματίζει την τραπεζική αγορά, με στελέχη της να εστιάζουν αφενός, στις υψηλές αποπληρωμές παλαιότερων δανείων που υπερέχουν της νέας παραγωγής και αφετέρου, στις υψηλές τιμές των ακινήτων. Όσον αφορά στα ακίνητα που βρίσκονται στα χέρια τραπεζών και servicers, η διοχέτευσή τους στην αγορά δεν είναι εύκολη υπόθεση, αφού, για παράδειγμα, πολλά από αυτά φέρουν πολεοδομικά θέματα, ενδεχομένως, ωστόσο, η λύση να σχετίζεται και με τη χορήγηση πιο ευνοϊκών στεγαστικών δανείων.

5) Στην αντιμετώπιση κάθε κίνησης από την πλευρά των τραπεζών που κάνει τους πολίτες να δυσανασχετούν, χωρίς, όμως, να αποσταθεροποιούνται οι τράπεζες. Υπενθυμίζεται ότι, για παράδειγμα, η Επιτροπή Ανταγωνισμού επέβαλε πέρυσι πρόστιμο, συνολικού ύψους σχεδόν 42 εκατ. ευρώ, σε πέντε τράπεζες και την ΕΕΤ για εναρμονισμένη πρακτική στις χρεώσεις αναλήψεων με κάρτα άλλου εκδότη, ενώ από τον περασμένο Ιούλιο έχει εκκινήσει τη διενέργεια κλαδικής έρευνας για τα επιτόκια καταθέσεων, δεδομένου ότι αυτά παρέμειναν καθηλωμένα σε χαμηλά επίπεδα σε αντίθεση με ό, τι συνέβη στα επιτόκια δανείων.

-

Ιλίου3 έτη ago

Ιλίου3 έτη agoΜε ένα «κλικ» η βεβαίωση για τη μεταβίβαση κυριότητας ακινήτων (ΤΑΠ) στον Δήμο Ιλίου

-

Κεντρικό Θέμα8 μήνες ago

Κεντρικό Θέμα8 μήνες agoΚαταιγιστικές εξελίξεις στον ΣΥΡΙΖΑ: Πρόταση μομφής κατά του Στέφανου Κασσελάκη με 100 υπογραφές

-

Κεντρικό Θέμα8 μήνες ago

Κεντρικό Θέμα8 μήνες agoΔΕΘ: Τα 17 μέτρα που αναμένεται να ανακοινώσει ο πρωθυπουργός

-

Αθλητισμός4 μήνες ago

Αθλητισμός4 μήνες agoΑΜΑΡΥΣΙΑ PRO: Το μεγάλο πυγμαχικό event έρχεται στο κλειστό του Αγίου Θωμά στις 22/12

-

Αθηναίων4 μήνες ago

Αθηναίων4 μήνες agoΠΡΟΚΗΡΥΞΗ ΜΙΣΘΩΣΗΣ ΑΠΟΘΗΚΕΥΤΙΚΩΝ ΧΩΡΩΝ ΓΙΑ ΤΗ ΦΥΛΑΞΗ ΑΡΧΕΙΩΝ ΤΟΥ ΕΛΛΗΝΙΚΟΥ ΚΤΗΜΑΤΟΛΟΓΙΟΥ

-

Ελλάδα3 έτη ago

Ελλάδα3 έτη agoΗ Ελλάδα δημοφιλέστερη χώρα της Ευρώπης για τις παραλίες της – Τα νησιά που ξεχωρίζουν

-

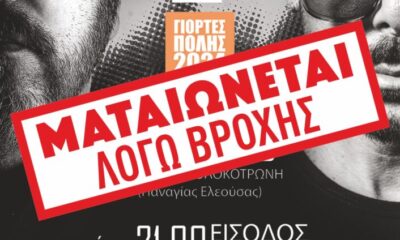

Αγίας Βαρβάρας7 μήνες ago

Αγίας Βαρβάρας7 μήνες agoΣυναυλία με Nivo, Goin’ Through και Γιώργο Αλκαίο – ΜΑΤΑΙΩΝΕΤΑΙ ΛΟΓΩ ΒΡΟΧΗΣ

-

Ανακοινώσεις5 μήνες ago

Ανακοινώσεις5 μήνες agoΔείτε το πρωτοσέλιδο και τα θέματα της εφημερίδας ΧΤΥΠΟΣ που κυκλοφορεί, Σάββατο 30 Νοεμβρίου 2024