Ελλάδα

Ακίνητα: Δάνειο ή ενοίκιο το μεγάλο δίλημμα – Τι πρέπει να γνωρίζουν οι υποψήφιοι ιδιοκτήτες

Νέο τοπίο στα στεγαστικά δάνεια επιχειρούν να διαμορφώσουν οι τράπεζες, καθώς η ενεργειακή κρίση που έχει χτυπήσει τη χώρα μας, προκαλεί μεγάλες αναταράξεις και στην αγορά ακινήτων.

Τα πιστωτικά ιδρύματα, δείχνουν έτοιμα να χαλαρώσουν τα κριτήρια σχετικά με τις χορηγήσεις στεγαστικών δανείων, λόγω της ανοδικής τάσεις στις αγορές και τις ανακαινίσεις κατοικιών.

Η εκτίμηση που κυριαρχεί είναι πως ναι μεν ο πόλεμος στην Ουκρανία έφερε τα πάνω κάτω στην ελληνική οικονομία, αλλά το ακίνητο, συνεχίζει να αποτελεί ένα ασφαλές καταφύγιο για τη συντριπτική πλειονότητα των Ελλήνων. Με αυτό ως δεδομένο, παράγοντες της αγοράς υπογραμμίζουν σε όλους τους τόνους, ότι τόσο ο υψηλός πληθωρισμός όσο και η επιβράδυνση στην ανάπτυξη δεν θα επηρεάσουν αρνητικά την κτηματαγορά.

Επισημαίνουν μάλιστα τα εξής για την αγορά κατοικίας:

Α. Αποτελεί άμυνα απέναντι στην ακρίβεια, λόγω του ότι προσφέρει ασφάλεια και σιγουριά εάν πρόκειται για μόνιμη διαμονή.

Β. Δίνει υψηλή απόδοση στους ιδιοκτήτες που τα ενοικιάζουν εάν γίνει σύγκριση με τους μηδενικούς τόκους των τραπεζών.

Στο πλαίσιο αυτό, τραπεζικοί κύκλοι σημειώνουν ότι οι χρηματοδοτήσεις στην αγορά στεγαστικών δανείων θα αυξηθούν κατά τουλάχιστον 1 δισ. ευρώ κατά τη διάρκεια της φετινής χρονιάς.

Εάν προσθέσει μάλιστα κανείς και τη βεβαιότητα ότι οι έλεγχοι των υποψήφιων δανειοληπτών θα γίνουν ως ένα βαθμό πιο χαλαροί, γίνεται σαφές ότι πρόκειται για ένα νέο τοπίο στην αγορά στεγαστικών δανείων.

Ζύγισμα κινήσεων

Σε κάθε περίπτωση, οι υποψήφιοι αγοραστές ακινήτων μέσω στεγαστικού δανείου, θα πρέπει να είναι ιδιαιτέρως προσεκτικοί και να ζυγίσουν τις κινήσεις τους, για να μη βρεθούν αντιμέτωποι με δυσάρεστες εκπλήξεις.

Οι τράπεζες άλλωστε δεν πρόκειται να κάνουν τα λάθη του παρελθόντος, τα οποία οδήγησαν σε ένα ιδιότυπο κίνημα «δεν πληρώνω» που είχε ολέθριες επιπτώσεις στην ελληνική οικονομία.

Ευνοϊκή συγκυρία

Αυτό που πρέπει να εξετάσει όποιος επιθυμεί να πάρει στεγαστικό δάνειο είναι να δει εάν είναι σε θέση να αντέξει οικονομικά την πρόταση που θα του γίνει από την τράπεζα σε βάθος χρόνου. Αυτό άλλωστε είναι και το «κλειδί», καθώς η συγκυρία είναι άκρως ευνοϊκή για όποιον θέλει να πάρει στεγαστικό δάνειο, σε σύγκριση βέβαια με τους όρους που ίσχυαν στο πρόσφατο παρελθόν.

Είναι χαρακτηριστικό ότι οι τράπεζες, διατηρούν τα σταθερά επιτόκια σε ιστορικά χαμηλά επίπεδα, σε μία περίοδο, που το σενάριο αύξησης του κόστους χρήματος στην ευρωζώνη ακόμη και εντός του 2022 είναι εξαιρετικά πιθανό. Όπως γίνεται αντιληπτό, οι ενδιαφερόμενοι έχουν τη δυνατότητα να «κλειδώσουν» τις δόσεις τους με πολύ χαμηλά επιτόκια, ακόμη και κάτω από το 4%, ακόμη και για το σύνολο της διάρκειας του δανείου, δηλαδή για 30 χρόνια.

Η επιλογή αυτή είναι εξίσου συμφέρουσα και για τις τράπεζες, οι οποίες έχουν ως κεντρικό στόχο να αυξήσουν τα έσοδά τους από τόκους, η οποία περνά μέσα από την ενίσχυση των χορηγήσεων λιανικής.

Win-win

Τα στεγαστικά δάνεια για τις τράπεζες άλλωστε, έχουν μικρό ρίσκο λόγω των ενεχύρων που τα συνοδεύουν, κάτι που σημαίνει ότι θα επιμείνουν σ’ αυτή τη στρατηγική που δίνει σίγουρο κέρδος.

Παράγοντες της αγοράς τονίζουν ότι πρόκειται για win-win κατάσταση, καθώς το χαμηλότοκο δάνειο συμφέρει τους υποψήφιους αγοραστές ακινήτων και δεν έχει σχεδόν κανένα ρίσκο για τις τράπεζες.

Στο πλαίσιο αυτό, θεωρείται βέβαιο ότι οι τράπεζες θα επιχειρήσουν μέσα στα επόμενα χρόνια να ενισχύσουν το ενήμερο χαρτοφυλάκιό τους, που βρίσκεται τα τελευταία χρόνια. Ενδεικτική της πτωτικής πορείας των στεγαστικών δανείων είναι και η διαμόρφωση των ετήσιων εκταμιεύσεων στα επίπεδα των 900 εκατ. ευρώ το 2021 έναντι 3 δισ. ευρώ προ κρίσης.

Ανοδική τροχιά

Παράγοντες της κτηματαγοράς τονίζουν ότι η αγορά των ακινήτων βρίσκεται πλέον σε ανοδική τροχιά και σημειώνουν ότι αποτελεί λύση σε όσους επιθυμούν να αξιοποιήσουν τα χρήματά τους. Όπως εξηγούν η Ελλάδα βρέθηκε αντιμέτωπη με μια βαθιά κρίση που «έσπρωξε» προς τα κάτω τις τιμές ακινήτων, κάτι όμως που δεν ισχύει τα τελευταία χρόνια, όπου παρατηρείται σημαντική αύξηση.

Η ανοδική αυτή τροχιά άρχισε από το 2018 και δεν ανακόπηκε ούτε στα χρόνια της πανδημίας, γεγονός που καθιστά σαφές ότι το ακίνητο είναι ένας ελκυστικός προορισμός για όσους θέλουν να σιγουρέψουν τα χρήματά τους.

Η εκτίμηση που κυριαρχεί είναι πως η ανοδική αυτή τροχιά δεν θα σταματήσει λόγω της ενεργειακής κρίσης, καθώς παρατηρείται ισχυρή ζήτηση τόσο από το εσωτερικό όσο και από το εξωτερικό.

Το δίλημμα

Σύμφωνα με παράγοντες της τραπεζικής αγοράς τα περισσότερα από τα δάνεια που χορηγούνται είναι 30 ετών και έχουν ένα σταθερό επιτόκιο της τάξεως του 3% για ποσό δανείου 100.000 ευρώ. Αυτό σημαίνει ότι η μέση μηνιαία δόση δανείου διαμορφώνεται σε 428 ευρώ και έχει ως βασική προϋπόθεση για την έγκριση του –εάν πρόκειται για έγγαμο με δύο παιδιά-, να διαθέτει ετήσιο οικογενειακό εισόδημα 20.000-22.000 ευρώ.

Πρόκειται όπως γίνεται αντιληπτό για μια χαμηλή μηνιαία δόση δανείου, εάν γίνει σύγκριση με την εκτίναξη του κόστους ενοικίασης, που παρατηρείται τα τελευταία χρόνια στις περισσότερες περιοχές της Αττικής

Είναι χαρακτηριστικό ότι μέχρι και πριν από 3-4 χρόνια μια τετραμελής οικογένεια μπορούσε να νοικιάσει ένα καλό διαμέρισμα της τάξεως των 100 τ.μ. με ένα μηνιαίο ενοίκιο στο οποίο μπορούσε να ανταποκριθεί.

Τα δεδομένα όμως είναι πλέον τελείως διαφορετικά, καθώς το κόστος για ένα στεγαστικό δάνειο μειώθηκε, ενώ τα ενοίκια έχουν αυξηθεί σε όλες τις περιοχές της Αττικής. Η εκτίμηση που κυριαρχεί στην αγορά, είναι ότι η αυξητική τάση η οποία καταγράφηκε κατά περιοχές στο τέλος του προηγούμενου έτους θα συνεχιστεί καθ’ όλη τη διάρκεια του 2022.

Το να ενοικιάσεις ένα σπίτι με τις βασικές σύγχρονες ανέσεις, που να μπορεί να καλύψει τις ανάγκες της μέσης ελληνικής οικογένειας, σε ένα προάστιο της Αθήνας, ανεβάζει αρκετά το κόστος.

Σύμφωνα με τους ειδικούς φτάνει σε έναν μέσο όρο κοντά στα 700-800 ευρώ, τιμή όμως που έχει μεγάλη διακύμανση ανάλογα με την περιοχή, αλλά και τις ανέσεις που προσφέρει το κάθε ακίνητο.

Τα τελευταία πέντε έτη η αύξηση στα ενοίκια φτάνει το 20% και ένα τυπικό διαμέρισμα κατάλληλο για οικογένεια έχει κόστος από 650 ευρώ έως 900 ευρώ, που είναι παραπάνω από τον βασικό μισθό. Με βάση αυτό ως δεδομένο το ερώτημα που θέτουν οι περισσότεροι από τους υποψήφιους ιδιοκτήτες είναι εάν μπορεί να αγοράσει κανείς ένα σπίτι με 600 ευρώ το μήνα.

Έμπειρα τραπεζικά στελέχη απαντούν θετικά στο ερώτημα, αρκεί να διαθέτει κανείς και ίδια κεφάλαια και για το λόγο αυτό εκτιμούν ότι η χορήγηση των στεγαστικών θα αυξηθεί το 2022. Οι περισσότεροι φαίνεται πως προσανατολίζονται σε ακίνητα χαμηλής προς ακίνητα μέσης αξίας, με μέσο όρο κοντά στις 80.000 με 120.000 ευρώ, ώστε να μην αντιμετωπίζουν πρόβλημα στην αποπληρωμή του.

Η απόφαση στο δίλημμα δεν είναι εύκολη καθώς το στεγαστικό δάνειο δεν είναι μια φθηνή υπόθεση καθώς έχει δέσμευση αποπληρωμής, απαιτεί ίδια κεφάλαια, καθώς και κόστος συντήρησης.

Προϋποθέτει επίσης και σταθερά εισοδήματα για περίπου 30 χρόνια τα οποία εάν χαθούν για διάφορους λόγους όπως για παράδειγμα η ανεργία, μπορούν να τινάξουν στον αέρα την επένδυση που έγινε. Από την άλλη όμως μετά από 30 χρόνια αποπληρωμής, το σπίτι περνάει στην ιδιοκτησία σου, ενώ με το ενοίκιο κάτι τέτοιο δεν συμβαίνει.

Παράδειγμα

Ας εξετάσουμε τώρα, το παράδειγμα ακινήτου αξίας κοντά στον μέσο όρο των 120.000 ευρώ, όπου το στεγαστικό δάνειο φτάνει τις 80.000 ευρώ.

- Με σταθερό επιτόκιο 20 ετών, στο 3,6% η μέση δόση κυμαίνεται κοντά στα 473,06 ευρώ και ο δανειολήπτης πληρώνει συνολικά ποσό 114.434 ευρώ.

- Εάν το δάνειο είναι με κυμαινόμενο επιτόκιο μετά τα 10 έτη, τότε αυτό πέφτει αρχικά σε 3,4%, η δόση στα 456,6 ευρώ και το συνολικό ποσό αποπληρωμής στα 112.587, ανάλογα πάντα με τη διακύμανση.

- Εάν το ακίνητο είναι παλαιό και η ενεργειακή του κατηγορία είναι κατώτερη της «Β», τότε η δόση, σε δάνειο με κυμαινόμενο επιτόκιο, φτάνει τα 454,57 ευρώ.

- Εάν είναι νεότερο ή πλήρως ανακαινισμένο και στην κατηγορία «Α+», τότε η δόση πέφτει στα 438,49 ευρώ.

Προφίλ αγοραστών

Παράγοντες της αγοράς τονίζουν ότι η κύρια κατηγορία αγοραστών, αφορά στις ηλικίες 35-45 ετών, που είναι έγγαμοι ή νέα ζευγάρια, που έχουν καθαρό μηνιαίο οικογενειακό εισόδημα τουλάχιστον 2.000 ευρώ. Στη συντριπτική τους πλειονότητα είναι δημόσιοι και ιδιωτικοί υπάλληλοι, ελεύθεροι επαγγελματίες και αυτοαπασχολούμενοι που ήθελαν να αποκτήσουν το δικό τους ακίνητο από την προηγούμενη δεκαετία.

Λόγω της οικονομικής κρίσης που προκάλεσαν στη χώρα τα μνημόνια φοβήθηκαν να προχωρήσουν σε κίνηση αγοράς ακινήτου, αλλά τώρα θεωρούν πως είναι ώριμες οι συνθήκες για να κάνουν το μεγάλο βήμα.

Το ενδιαφέρον των υποψήφιων αγοραστών στρέφεται σε κατοικίες στα βόρεια και νότια προάστια της Αττικής, όπου ο μέσος όρος των αιτούμενων δανείων είναι περίπου στα 200.000 ευρώ. Αυτό πρακτικά σημαίνει ότι αυξάνεται ανάλογα και η ίδια συμμετοχή των ενδιαφερομένων, καθώς το μέσο κόστος των προς απόκτηση ακινήτων κινείται μεταξύ 250.000 και 300.000 ευρώ.

Στις περιοχές αυτές, αγοραστές είναι κυρίως αυτοαπασχολούμενοι και υπάλληλοι υψηλών μισθολογικών απολαβών, ενώ σημαντική ζήτηση καταγράφεται και για ακίνητα στο κέντρο της Αθήνας και στα δυτικά προάστια.

Κατά μέσον όρο αγοράζονται διαμερίσματα επιφάνειας της τάξεως των 85-90 τ.μ., ενώ αν πρόκειται για ακίνητα στα βόρεια και τα νότια της Αττικής οι επιφάνειες μεγαλώνουν σε περίπου 110-130 τ.μ. Όσον αφορά στην αγορά μικρότερων ακινήτων έχουν στόχο την εκμετάλλευση, ενώ δεν περνάει απαρατήρητο ότι πολλοί σπεύδουν να αποκτήσουν ακίνητο πριν ολοκληρωθεί η κατασκευή του, καθώς θα γλιτώσουν χρήματα.

-

Ιλίου3 έτη ago

Ιλίου3 έτη agoΜε ένα «κλικ» η βεβαίωση για τη μεταβίβαση κυριότητας ακινήτων (ΤΑΠ) στον Δήμο Ιλίου

-

Κεντρικό Θέμα7 μήνες ago

Κεντρικό Θέμα7 μήνες agoΚαταιγιστικές εξελίξεις στον ΣΥΡΙΖΑ: Πρόταση μομφής κατά του Στέφανου Κασσελάκη με 100 υπογραφές

-

Κεντρικό Θέμα7 μήνες ago

Κεντρικό Θέμα7 μήνες agoΔΕΘ: Τα 17 μέτρα που αναμένεται να ανακοινώσει ο πρωθυπουργός

-

Αθλητισμός4 μήνες ago

Αθλητισμός4 μήνες agoΑΜΑΡΥΣΙΑ PRO: Το μεγάλο πυγμαχικό event έρχεται στο κλειστό του Αγίου Θωμά στις 22/12

-

Αθηναίων4 μήνες ago

Αθηναίων4 μήνες agoΠΡΟΚΗΡΥΞΗ ΜΙΣΘΩΣΗΣ ΑΠΟΘΗΚΕΥΤΙΚΩΝ ΧΩΡΩΝ ΓΙΑ ΤΗ ΦΥΛΑΞΗ ΑΡΧΕΙΩΝ ΤΟΥ ΕΛΛΗΝΙΚΟΥ ΚΤΗΜΑΤΟΛΟΓΙΟΥ

-

Ελλάδα3 έτη ago

Ελλάδα3 έτη agoΗ Ελλάδα δημοφιλέστερη χώρα της Ευρώπης για τις παραλίες της – Τα νησιά που ξεχωρίζουν

-

Αγίας Βαρβάρας6 μήνες ago

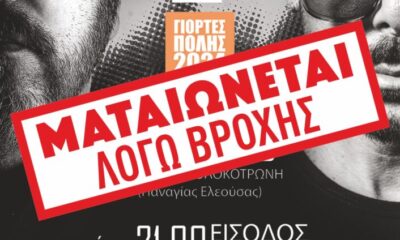

Αγίας Βαρβάρας6 μήνες agoΣυναυλία με Nivo, Goin’ Through και Γιώργο Αλκαίο – ΜΑΤΑΙΩΝΕΤΑΙ ΛΟΓΩ ΒΡΟΧΗΣ

-

Ανακοινώσεις5 μήνες ago

Ανακοινώσεις5 μήνες agoΔείτε το πρωτοσέλιδο και τα θέματα της εφημερίδας ΧΤΥΠΟΣ που κυκλοφορεί, Σάββατο 30 Νοεμβρίου 2024