Κεντρικό Θέμα

Γλιτώστε φόρους με e-αποδείξεις – Οδηγός επιβίωσης για φορολογούμενους

Αντίστροφα μετρά ο χρόνος για να καλυφθεί το όριο των ηλεκτρονικών αποδείξεων, προκειμένου όλοι μας να κατοχυρώσουμε το αφορολόγητο όριο και την έκπτωση φόρου.

Η προθεσμία λήγει στο τέλος του έτους και το ποσό των αγορών που πρέπει να κάνει κάθε φορολογούμενος με ηλεκτρονικό τρόπο, ανέρχεται στο 30% του εισοδήματός του.

Όποιος δεν καταφέρει να πιάσει το όριο θα κληθεί να πληρώσει επιπλέον φόρο, καθώς θα βρεθεί αντιμέτωπος με «πέναλτι» 22% επί της διαφοράς των αποδείξεων που όφειλε να συγκεντρώσει και εκείνων που συγκέντρωσε.

Καλό είναι λοιπόν όσοι αποφεύγουν τις ηλεκτρονικές αγορές να σπεύσουν και να εκμεταλλευτούν την περίοδο της καραντίνας, προκειμένου να μην βρεθούν αντιμέτωποι με δυσάρεστες εκπλήξεις.

Η εφορία δικαιολογεί δαπάνες για απόκτηση αγαθών και υπηρεσιών που θα γίνουν με χρεωστικές, πιστωτικές και προπληρωμένες κάρτες που οδηγούν στο «χτίσιμο» του αφορολόγητου.

Τέτοιες πληρωμές μπορούν επίσης να γίνουν μέσω:

- λογαριασμού πληρωμών Παρόχων Υπηρεσιών Πληρωμών (μεταφορά πίστωσης, εντολές άμεσης χρέωσης, πάγιες εντολές, τραπεζικές ή ταχυδρομικές επιταγές),

- ηλεκτρονικής τραπεζικής (e-banking), ηλεκτρονικού πορτοφολιού (e-wallet), paypal και

- καταβολής μετρητών προς Παρόχους Υπηρεσιών Πληρωμών (σε γκισέ ή σε μηχάνημα easy-pay).

Υπολογισμός

Με δεδομένο ότι τα χρονικά περιθώρια στενεύουν καλό είναι να γνωρίζετε ότι το απαιτούμενο ποσό δαπανών με ηλεκτρονικά μέσα πληρωμής για κάθε φορολογικό έτος ορίζεται σε ποσοστό τριάντα τοις εκατό (30%).

Πρόκειται για το ποσοστό του πραγματικού εισοδήματος, που προέρχεται από μισθωτή εργασία και συντάξεις, από επιχειρηματική δραστηριότητα και από ακίνητη περιουσία και μέχρι είκοσι χιλιάδες (20.000) ευρώ δαπανών.

Οι καλυπτόμενες κατηγορίες δαπανών αφορούν μεταξύ άλλων, τη διατροφή, την ένδυση, την υπόδηση, την στέγαση -με εξαίρεση τα ενοίκια , την Υγεία, τα ξενοδοχεία, τον καφέ και τα εστιατόρια.

Ο υπολογισμός του πραγματικού εισοδήματος δεν αφορά το ποσό της ειδικής εισφοράς αλληλεγγύης, της διατροφής που δίδεται στον/στην διαζευγμένο/-η σύζυγο ή σε μέρος συμφώνου συμβίωσης ή/και σε εξαρτώμενο τέκνο του, εφόσον αυτό καταβάλλεται με ηλεκτρονικά μέσα πληρωμής.

Επιπλέον, στην έννοια του πραγματικού εισοδήματος δεν περιλαμβάνεται το εισόδημα, το οποίο προκύπτει από την προστιθέμενη διαφορά τεκμηρίων που προβλέπεται στην ισχύουσα νομοθεσία.

Ας δούμε τώρα, μέσω ερωτήσεων -απαντήσεων από την Ένωση Ελληνικών Τραπεζών, τι πρέπει να κάνουν οι φορολογούμενοι για μειώσουν το φόρο που θα πληρώσουν:

- Υπάρχουν περιπτώσεις μείωσης του απαιτούμενου ποσού δαπανών με ηλεκτρονικά μέσα πληρωμής;

Ναι. Στην περίπτωση που οι δαπάνες, που έχουν πραγματοποιηθεί εντός του εκάστοτε φορολογικού έτους αφορούν σε (α) καταβολές φόρου εισοδήματος φυσικών προσώπων και ΕΝΦΙΑ, ανεξαρτήτως του χρόνου βεβαίωσης αυτών, (β) δανειακές υποχρεώσεις προσωπικές ή επαγγελματικές προς χρηματοπιστωτικά ιδρύματα (στην Ελλάδα ή στο εξωτερικό), καθώς και (γ) για ενοίκια, Και υπερβαίνουν το 60%)του πραγματικού εισοδήματος, τότε το απαιτούμενο ποσοστό δαπανών περιορίζεται στο 20%, υπό την προϋπόθεση ότι οι ανωτέρω δαπάνες έχουν καταβληθεί με ηλεκτρονικά μέσα πληρωμής. Στα ενοίκια περιλαμβάνεται το ποσό που καταβάλλεται για ενοίκιο κύριας ή/και δευτερεύουσας κατοικίας του φορολογούμενου, επαγγελματικής στέγης, καθώς και το ποσό που καταβάλλεται για ενοίκιο κατοικίας των εξαρτώμενων τέκνων του που φοιτούν σε άλλη πόλη.

- Μπορώ να επωφεληθώ από τη μείωση φόρου εισοδήματος εάν έχουν κατασχεθεί οι τραπεζικοί μου λογαριασμοί;

Ναι, αλλά το όριο δαπανών που πρέπει να καταβληθούν με τη χρήση ηλεκτρονικών μέσων πληρωμής εντός του φορολογικού έτους περιορίζεται στις πέντε χιλιάδες (5.000) ευρώ.

- Η υποχρέωση πραγματοποίησης δαπανών με ηλεκτρονικά μέσα πληρωμής ισχύει για όλους τους φορολογούμενους;

Ο νόμος ορίζει ότι απαλλάσσονται μεταξύ άλλων από αυτή την υποχρέωση: α) όσοι ως το τέλος του εκάστοτε φορολογικού έτους έχουν συμπληρώσει το 70ό έτος της ηλικίας τους. β) Άτομα με ποσοστό αναπηρίας 80% και άνω γ) Όσοι βρίσκονται σε δικαστική συμπαράσταση, δ) φορολογικοί κάτοικοι αλλοδαπής, που υποχρεούνται σε υποβολή δήλωσης στην Ελλάδα, ε) Ανήλικοι που υποχρεούνται σε υποβολή δήλωσης φορολογίας εισοδήματος, ζ) όσοι υπηρετούν την στρατιωτική τους θητεία η) Φορολογούμενοι που κατοικούν μόνιμα σε χωριά με πληθυσμό έως 500 κατοίκους και σε νησιά με πληθυσμό κάτω των 3.100 κατοίκων θ) όσοι είναι δικαιούχοι Κοινωνικού Εισοδήματος Αλληλεγγύης (ΚΕΑ), ι) όσοι βρίσκονται σε κατάσταση μακροχρόνιας νοσηλείας πέραν των έξι μηνών, ια) Όσοι διαμένουν σε οίκο ευγηρίας και σε ψυχιατρικό κατάστημα. ιβ) Οι φυλακισμένοι.

- Τι γίνεται εάν δεν καλυφθεί το ελάχιστο απαιτούμενο ποσό δαπανών με ηλεκτρονικά μέσα πληρωμής;

Σε αυτή την περίπτωση ο φόρος προσαυξάνεται κατά το ποσό που προκύπτει από τη θετική διαφορά μεταξύ του απαιτούμενου και του δηλωθέντος ποσού δαπανών με ηλεκτρονικά μέσα πληρωμής, πολλαπλασιαζόμενης με συντελεστή (22%).

- Η τράπεζα μου αποστέλλει στην ΑΑΔΕ τις δαπάνες που έχω εξοφλήσει εντός εκάστου φορολογικού έτους με ηλεκτρονικά μέσα πληρωμής;

Ναι. Οι τράπεζες αποστέλλουν στην ΑΑΔΕ τις δαπάνες που έχουν εξοφλήσει με ηλεκτρονικά μέσα πληρωμής εντός εκάστου φορολογικού έτους όλοι οι πελάτες τους φυσικά πρόσωπα. Ειδικότερα, οι τράπεζες αποστέλλουν: α) Όλες τις συναλλαγές με πιστωτικές, χρεωστικές και προπληρωμένες κάρτες, με εξαίρεση τις προπληρωμένες κάρτες στις οποίες πιστώνεται το Κοινωνικό Επίδομα Αλληλεγγύης (ΚΕΑ), για αγορά αγαθών και λήψη υπηρεσιών που πραγματοποιούνται προς επαγγελματικούς λογαριασμούς στην Ελλάδα και στην Ευρωπαϊκή Ένωση. Στις περιπτώσεις των πιστωτικών καρτών, εάν η συναλλαγή έχει γίνει σε δόσεις, λαμβάνεται υπόψη η ημερομηνία εκκαθάρισης του ποσού της κάθε δόσης. β) Όλες τις συναλλαγές για αγορά αγαθών και λήψη υπηρεσιών που, με χρέωση του τραπεζικού τους λογαριασμού και πίστωση του επαγγελματικού λογαριασμού επιχείρησης ή ελεύθερου επαγγελματία, εφόσον ο συγκεκριμένος λογαριασμός έχει δηλωθεί από την επιχείρηση ή τον ελεύθερο επαγγελματία στην ειδική εφαρμογή της ΑΑΔΕ. Σύμφωνα με την ισχύουσα νομοθεσία, επιχειρήσεις και ελεύθεροι επαγγελματίες πρέπει να δηλώσουν το σύνολο των επαγγελματικών λογαριασμών. Ειδικά για τις πληρωμές μέσω τραπεζικού λογαριασμού, τα στοιχεία που αποστέλλονται υπολογίζονται με βάση τους επαγγελματικούς λογαριασμούς που έχουν καταχωρηθεί στη σχετική εφαρμογή της ΑΑΔΕ και αφορούν αναδρομικά όλες τις συναλλαγές του έτους αναφοράς, εφόσον ο δικαιούχος έχει δηλώσει στην εφαρμογή της ΑΑΔΕ ότι ο επαγγελματικός λογαριασμός ισχύει για όλη την οικονομική χρήση του έτους αναφοράς (π.χ. 2020, 2021, κ.λπ). Η μείωση του φόρου επιτυγχάνεται με ηλεκτρονικές συναλλαγές σε επιχειρήσεις ή ελεύθερους επαγγελματίες που έχουν δηλώσει τον/τους επαγγελματικό/ους λογαριασμό/ους του στην Ανεξάρτητη Αρχή Δημοσίων Εξόδων (ΑΑΔΕ). Εάν κάποια επιχείρηση ή ελεύθερος επαγγελματίας δεν έχει δηλώσει τον/τους επαγγελματικό/ους λογαριασμό/ους του στην ΑΑΔΕ, όλες οι συναλλαγές για αγορά αγαθών και λήψη υπηρεσιών που πραγματοποιήθηκαν στην Ελλάδα, με χρέωση του τραπεζικού σας λογαριασμού και πίστωση του επαγγελματικού λογαριασμού επιχείρησης ή ελεύθερου επαγγελματία δεν θα περιλαμβάνονται στις πληροφορίες που αποστέλλουν οι τράπεζες στην ΑΑΔΕ. Ωστόσο, μπορούν να προσμετρηθούν για την μείωση του φόρου σας εφόσον τις δηλώσετε με δική σας πρωτοβουλία στα σχετικά πεδία της φορολογικής δήλωσης. Το ίδιο ισχύει και για όλες τις συναλλαγές για αγορά αγαθών και λήψη υπηρεσιών που πραγματοποιούνται με χρήση τραπεζικής επιταγής ή μέσω της καταβολής μετρητών προς Παρόχους Υπηρεσιών Πληρωμών του ν. 4537/2018 (σε γκισέ ή σε μηχάνημα easy-pay) αφού οι τράπεζες δεν γνωρίζουν σε αυτές τις περιπτώσεις τον ΑΦΜ του πληρωτή/δικαιούχου της μείωσης του φόρου.

- Μπορεί κάποιος να δηλώσει επιπλέον δαπάνες απόκτησης αγαθών και λήψης υπηρεσιών, οι οποίες έχουν εξοφληθεί με ηλεκτρονικά μέσα πληρωμής;

Ναι, τα σχετικά πεδία στη Δήλωση του Ε1 (049 και 050) θα είναι «ανοικτά», προκειμένου ο φορολογούμενος να μπορεί να δηλώσει επιπλέον δαπάνες. Για παράδειγμα, συναλλαγές με μετρητά ή τραπεζικές επιταγές ή για αγορά αγαθών και λήψη υπηρεσιών που πραγματοποιήθηκαν στην Ελλάδα ή με χρέωση του τραπεζικού λογαριασμού του φορολογούμενου και πίστωση του λογαριασμού επιχείρησης ή ελεύθερου επαγγελματία, ο οποίος όμως δεν έχει δηλωθεί στην ειδική εφαρμογή επαγγελματικών λογαριασμών της ΑΑΔΕ. Επίσης, για συναλλαγές που πραγματοποιήθηκαν σε επιχειρήσεις ή οργανισμούς στην Ευρωπαϊκή Ένωση (π.χ. πληρωμή διδάκτρων σε πανεπιστήμιο).

- Εάν τρίτος πραγματοποιεί πληρωμές για δικές μου δαπάνες απόκτησης αγαθών και λήψης υπηρεσιών, είναι δυνατό να το εντοπίσει η τράπεζα;

Η τράπεζα είναι αδύνατον να το εντοπίσει. Τα στοιχεία που θα στείλει στην ΑΑΔΕ θα εμφανίζουν ως δικαιούχο της μείωσης του φόρου εισοδήματος το φυσικό πρόσωπο που συνδέεται με το ηλεκτρονικό μέσο πληρωμής, δηλαδή το δικαιούχο και χρήστη του ηλεκτρονικού μέσου πληρωμής.

- Που πρέπει να απευθυνθεί κανείς εάν εκτιμά ότι τα στοιχεία που έχουν υπολογιστεί και αποσταλεί στην ΑΑΔΕ δεν είναι σωστά ή λείπουν κινήσεις;

Είναι πιθανό να λείπει μία ή περισσότερες κινήσεις, ειδικά αν πρόκειται για πληρωμές που έχουν γίνει προς λογαριασμούς που δεν έχουν δηλωθεί από τον δικαιούχο ως επαγγελματικοί στην ειδική εφαρμογή της ΑΑΔΕ. Προτείνεται να απευθυνθείτε στο λογιστή σας για να επιβεβαιώσετε ότι η κίνηση που λείπει όντως έχει γίνει προς δικαιούχο πληρωμής που θα έπρεπε να έχει δηλώσει το σχετικό λογαριασμό στην εφαρμογή. Στη συνέχεια μπορείτε να προβείτε σε αντίστοιχη διόρθωση του πεδίου που θα έχει διαμορφωθεί από τα στοιχεία των τραπεζών.

Πάντως οι τράπεζες δεν δικαιούνται να επεμβαίνουν στα στοιχεία και κατά συνέπεια δεν μπορούν να προβούν σε διορθωτικές ενέργειες.

- Τι παραστατικά πρέπει να προσκομίσει κανείς ως δικαιολογητικά για το ποσό που έχει διαμορφωθεί με χρήση ηλεκτρονικών μέσων πληρωμών;

Για την απόδειξη της εξόφλησης με ηλεκτρονικά μέσα πληρωμής των εν λόγω δαπανών, γίνεται δεκτό κάθε πρόσφορο μέσο όπως, κατάσταση κίνησης τραπεζικού λογαριασμού (bank statement) ή αντίγραφο κίνησης τραπεζικού λογαριασμού, αποδεικτικά κατάθεσης ή εξόφλησης, αντίγραφο εκτύπωσης της συναλλαγής από το τερματικό μηχάνημα (POS) κ.λπ, δίχως να απαιτείται η συλλογή αποδείξεων.

Τα έγγραφα (π.χ. κατάσταση κίνησης τραπεζικού λογαριασμού) που αποδεικνύουν την εξόφληση της δαπάνης για απόκτηση αγαθών και λήψη υπηρεσιών, φυλάσσονται μέχρι την παραγραφή του δικαιώματος της ΑΑΔΕ για έλεγχο της αρχικής δήλωσης.

-

Ιλίου3 έτη ago

Ιλίου3 έτη agoΜε ένα «κλικ» η βεβαίωση για τη μεταβίβαση κυριότητας ακινήτων (ΤΑΠ) στον Δήμο Ιλίου

-

Κεντρικό Θέμα5 μήνες ago

Κεντρικό Θέμα5 μήνες agoΚαταιγιστικές εξελίξεις στον ΣΥΡΙΖΑ: Πρόταση μομφής κατά του Στέφανου Κασσελάκη με 100 υπογραφές

-

Κεντρικό Θέμα5 μήνες ago

Κεντρικό Θέμα5 μήνες agoΔΕΘ: Τα 17 μέτρα που αναμένεται να ανακοινώσει ο πρωθυπουργός

-

Ελλάδα3 έτη ago

Ελλάδα3 έτη agoΗ Ελλάδα δημοφιλέστερη χώρα της Ευρώπης για τις παραλίες της – Τα νησιά που ξεχωρίζουν

-

Ανακοινώσεις5 μήνες ago

Ανακοινώσεις5 μήνες agoΚ.Δ.Α.Π. Υμηττού: Ξεκίνησαν οι εγγραφές με Voucher μέσω του προγράμματος ΕΣΠΑ για το σχολικό έτος 2024 – 2025

-

Ειδήσεις1 μήνα ago

Ειδήσεις1 μήνα agoΠοια καταστήματα και σούπερ μάρκετ θα είναι ανοιχτά την Πέμπτη 2 Ιανουαρίου

-

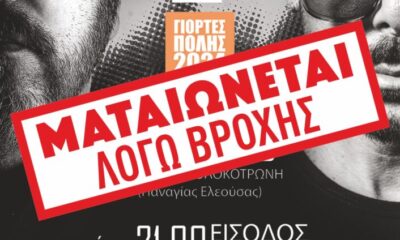

Αγίας Βαρβάρας4 μήνες ago

Αγίας Βαρβάρας4 μήνες agoΣυναυλία με Nivo, Goin’ Through και Γιώργο Αλκαίο – ΜΑΤΑΙΩΝΕΤΑΙ ΛΟΓΩ ΒΡΟΧΗΣ

-

Ανακοινώσεις5 μήνες ago

Ανακοινώσεις5 μήνες ago5η Γιορτή Κρασιού και Παραδοσιακού Χορού στον Δήμο Μαραθώνος