Κεντρικό Θέμα

ΔΑΝΕΙΑ: Έτσι σώζεται η Α’ κατοικία

- Ποιο είναι το «κλειδί» για το κούρεμα του δανείου

- Τα εισοδηματικά κριτήρια και τα νέα όρια προστασίας

- Όροι και προϋποθέσεις για επιδότηση της δόσης

- Πως μπαίνουν στο στόχαστρο οι στρατηγικοί κακοπληρωτές

Νέα δεδομένα διαμορφώνονται στην προστασία της α’ κατοικίας μετά το τέλος εποχής του νόμου Κατσέλη και την αντικατάστασή του με νέο θεσμικό πλαίσιο.

Οι διεργασίες με Θεσμούς και τραπεζίτες βρίσκονται στην τελική ευθεία και πολύ σύντομα έρχεται στη Βουλή ο νέος νόμος που θα αλλάζει άρδην τους όρους, για την προστασία της λεγόμενης λαϊκής κατοικίας.

Το νέο μοντέλο δίνει τη δυνατότητα σε υπερχρεωμένους δανειολήπτες να βρουν λύση, μέσω της ηλεκτρονικής πλατφόρμας του εξωδικαστικού μηχανισμού και με διαδικασίες εξπρές.

Με τον τρόπο αυτά, θα μπορούν να σώσουν την περιουσία τους και κυρίως να διεκδικήσουν κούρεμα του στεγαστικού τους δανείου και επιδότηση της μηνιαίας δόσης από το κράτος.

Η λύση θα είναι ατομική για κάθε δανειολήπτη, κάτι που σημαίνει ότι δεν θα υπάρχει οριζόντια ρύθμιση, για να μην επαναληφθούν τα λάθη του παρελθόντος με τους στρατηγικούς κακοπληρωτές.

Κατά συνέπεια το ύψος του κουρέματος θα αποφασίζεται από τις τράπεζες ανά περίπτωση, με βασικό στόχο να μην επηρεαστεί αρνητικά η κεφαλαιακή επάρκεια των πιστωτικών ιδρυμάτων.

Ο συμβιβασμός επιτεύχθηκε σε σύσκεψη που έγινε στο Μαξίμου την προηγούμενη Δευτέρα, ενώ ο Γιάννης Δραγασάκης έχει ήδη δώσει το στίγμα της νομοθετικής πρωτοβουλίας, λέγοντας ότι οι στόχοι είναι:

- η προστασία της πρώτης κατοικίας,

- η προσπάθεια ώστε οι δόσεις που καταβάλουν οι δανειολήπτες να είναι δραστικά μικρότερες από εκείνες που καταβάλουν έως τώρα,

- η προστασία να επεκταθεί και σε άλλες κατηγορίες δανειοληπτών που μέχρι τώρα δεν περιλαμβάνονται, όπως όσοι έχουν καταθέσει τα χαρτιά τους στις τράπεζες αλλά έμειναν εκτός λόγω ευθύνης των πιστωτικών ιδρυμάτων.

Ομπρέλα προστασίας

Στο νέο πλαίσιο, θα μπορούν να υπαχθούν και οι δανειολήπτες που έως τώρα προστατεύονται από τον Νόμο Κατσέλη αρκεί προηγουμένως να έχουν παραιτηθεί από κάθε ένδικη προστασία που τους παρέχει ο νόμος.

Στην περίπτωση πάντως που ο δανειολήπτης δεν συμφωνεί με την λύση που θα του προτείνεται μέσω της ηλεκτρονικής πλατφόρμας θα έχει το δικαίωμα προσφυγής στην Δικαιοσύνη.

Βουλευτές του ΣΥΡΙΖΑ έλεγαν στο «Χτύπο», ότι το νέο καθεστώς θα ξεπερνά τα όρια του νόμου Κατσέλη-Σταθάκη και θα είναι προσαρμοσμένο στη νέα οικονομική συγκυρία.

Εξηγούσαν μάλιστα ότι βασικός στόχος του νόμου είναι και να αποτελεί την «ομπρέλα προστασίας» επί μονίμου βάσεως για τους δανειολήπτες και να πετυχαίνει το στόχο για μείωση των κόκκινων δανείων.

Όπως γίνεται αντιληπτό πρόκειται για μια εξαιρετικά λεπτή ισορροπία, λόγω του ότι οι Θεσμοί θέτουν ως προτεραιότητα τη μείωση των κόκκινων δανείων για να μην υπάρχει πρόβλημα ανακεφαλαιοποίησης.

Με βάση τα παραπάνω έχουμε τα εξής δεδομένα για το νέο νόμο που θα αντικαταστήσει το νόμο Κατσέλη:

- Εξωδικαστικό σύστημα προστασίας: Το βασικό πλεονέκτημα είναι ότι όσοι επιλέξουν να ενταχθούν στο νέο σύστημα θα γλιτώνουν τα δικαστικά έξοδα. Θα πρέπει πάντως να πληρούν τα κριτήρια που θα τίθεται και το κυριότερο να είναι από εδώ και στο εξής συνεπείς. Έως τώρα, η ένταξη ενός «κόκκινου» δανειολήπτη στον νόμο Κατσέλη πραγματοποιείται με μια αίτηση στο Ειρηνοδικείο. Η αίτηση όμως με μια πρόχειρη εξέταση των δικαιολογητικών, επέτρεπε την πλήρη προστασία της πρώτης κατοικίας του δανειολήπτη έως ότου εξεταστεί σε ακροατήριο η υπόθεση. Κάτι τέτοιο όμως χρειαζόταν δύο και δυόμισι χρόνια και έτσι οι δανειολήπτες κέρδιζαν χρόνο, κάτι που με το νέο νόμο τελειώνει οριστικά.

- Σκανάρισμα δανειολήπτη: Το βασικό πρόβλημα με το νόμο Κατσέλη είχε να κάνει με τους στρατηγικούς κακοπληρωτές, αυτούς δηλαδή που είχαν, αλλά δεν πλήρωναν. Με το νέο νόμο, η ένταξη στο καθεστώς προστασίας θα γίνεται αφού προηγουμένως έχουν σκαναριστεί, τόσο το εισόδημα όσο και η περιουσία του δανειολήπτη που θέλει να μπει στη ρύθμιση. Επίσης, μέσω του σκαναρίσματος, θα υπάρχει σαφή εικόνα για τις κινήσεις που κάνει ο «κόκκινος» δανειολήπτης στο εσωτερικό, αλλά και εάν προσπαθεί να μεταφέρει χρήματα στο εσωτερικό. Με τον τρόπο αυτό αναμένεται να μπει τέλος στις τρύπες που είχε το προηγούμενο σύστημα το οποίο εμμέσως ευνοούσε τους στρατηγικούς κακοπληρωτές

- Ηλεκτρονική πλατφόρμα: Στο εξής, η υποβολή της αίτησης θα γίνεται σε ηλεκτρονική πλατφόρμα που θα συνδέεται με αυτήν του εξωδικαστικού. Με τον τρόπο αυτό θα παρακολουθείται καλύτερα από τις τράπεζες, η ρύθμιση του συνολικού ιδιωτικού χρέους.

- Κρατική επιδότηση της δόσης: Πρόκειται για την καινοτομία του νέου νόμου με υιοθέτηση του λεγόμενου κυπριακού μοντέλου, καθώς θα υπάρχει βοήθεια στους δανειολήπτες από το κράτος. Στην πράξη αυτό σημαίνει ότι το δημόσιο θα επιδοτεί κάθε μήνα τους υπερχρεωμένους με το 1/3 της δόσης που καταβάλλουν στις τράπεζες. Σε κάποιες περιπτώσεις πάντως η επιδότηση θα είναι μικρότερη και σε άλλες μεγαλύτερη. Τα κριτήρια ένταξης θα είναι εισοδηµατικά και περιουσιακά, ενώ επιπλέον κριτήρια επιδότησης θα αποτελούν το υπολειπόμενο δάνειο και η πραγµατική εµπορική αξία του ακινήτου. Εάν πάντως ο δανειολήπτης έχει τεράστιο οικονομικό πρόβλημα (πχ μακροχρόνια ανεργία), η επιδότηση θα φτάνει ακόμη και το σύνολο της μηνιαίας δόσης για ένα συγκεκριμένο χρονικό διάστημα. Επίσης, δίνεται και η δυνατότητα επιδότησης και του επιτοκίου του ρυθμισμένου υπολοίπου του δανείου. Οι τράπεζες με τη σειρά τους ανάλογα με την ηλικία του δανειολήπτη θα μπορούν να επιμηκύνουν την διάρκεια αποπληρωμής, να προσφέρουν χαμηλότερο επιτόκιο και να κουρεύουν το κεφάλαιο του δανείου αν είναι μεγαλύτερο από την πραγματική αξία του ακινήτου.

- Ανάκληση αίτησης: Στο νέο νόμο θα μπορούν να ενταχθούν και όσοι είναι στο νόμο Κατσέλη χωρίς να έχει εκδικαστεί η υπόθεσή τους. Για να γίνει όμως κάτι τέτοιο θα πρέπει προηγουμένως να ανακαλέσουν την αίτηση που έχουν υποβάλλει και ασφαλώς να πληρούν τα κριτήρια υπαγωγής.

- Υποθήκες πρώτης κατοικίας: Ο νέος νόμος δίνει και τη δυνατότητα να μπουν στη ρύθμιση όλες οι υποθήκες πρώτης κατοικίας. Αυτό θα γίνεται ανεξάρτητα από το εάν συνδέονται με στεγαστικό δάνειο. Με τον τρόπο αυτό θα εντάσσονται και επιχειρηματίες οι οποίοι υποθήκευσαν πρώτη κατοικία για να πάρουν επιχειρηματικό δάνειο.

- Έλεγχος ανά διετία: Η απόφαση ενός δανειολήπτη θα ενταχθεί στο νέο νόμο, σημαίνει και ανάληψη κάποιων πολύ συγκεκριμένων δεσμεύσεων. Η πρώτη και βασικότερη είναι ότι είναι σύμφωνοι με την άρση του τραπεζικού τους απορρήτου. Εάν συναινέσουν, θα πρέπει να γνωρίζουν ότι με την ένταξη σε οποιαδήποτε ρύθμιση, θα πρέπει να αποδέχονται τον έλεγχο στην περιουσία και το εισόδημά τους ανά διετία.

- Πήχης προστασίας: Οι τελευταίες πληροφορίες αναφέρουν ότι ο πήχης των 120.000 ευρώ «μεταφέρεται» στο ύψος του δανεισμού του δανειολήπτη. Αυτό σημαίνει ότι η αντικειμενική αξία της α’ κατοικίας που θα προστατεύεται ίσως να είναι και πάνω από τις 200.000 ευρώ. Μεταθέτοντας το βασικό κριτήριο για τη δυνατότητα υπαγωγής στο νέο καθεστώς προστασίας από το ύψος της αντικειμενικής αξίας της πρώτης κατοικίας στο ύψος του δανεισμού του αιτούντος προστασία, θα επιτευχθεί η «χρυσή» τομή που αναζητεί η κυβέρνηση για τη διαμόρφωση του νέου νόμου Κατσέλη. Ο προσδιορισμός του «κόφτη» για υπαγωγή δανειοληπτών σε καθεστώς προστασίας δίνει τη δυνατότητα στην κυβέρνηση να ισχυριστεί ότι πέτυχε τη διατήρηση της υψηλής προστατευόμενης αντικειμενικής αξίας της α’ κατοικίας.

- Εισόδημα: Οι δανειολήπτες που σκέφτονται να υπαχθούν στο νέο νόμο, θα πρέπει να είναι επιφυλακτικοί στα σενάρια για εισοδηματικά κριτήρια. Η εκτίμηση πάντως που κυριαρχεί είναι πώς θα είναι έως 20.000 καθαρά και θα μετράει η ακίνητη και η κινητή περιουσία του δανειολήπτη.

- Επιμήκυνση- κούρεμα: Η επιμήκυνση της οφειλής θα κινείται σε 20 έως 25 έτη χωρίς η ηλικία του δανειολήπτη ή του εγγυητή -εφόσον υπάρχει ή εφόσον εισέρχεται στη ρύθμιση- να ξεπερνά τα 80 έτη. Το επιτόκιο, αλλά και ενδεχόμενο κούρεμα του υπολοίπου θα εξαρτώνται από τη σχέση οφειλής – αξίας ακινήτου και στόχος είναι η νέα μηνιαία δόση να μειώνεται κατά τουλάχιστον 30%. Διαγραφή της οφειλής, θα γίνεται σταδιακά και υπό την προϋπόθεση ότι ο δανειολήπτης είναι συνεπής στην πληρωμή των δόσεών του. Στην περίπτωση που ο οφειλέτης αρνηθεί τη ρύθμιση, η υπόθεσή του θα εκδικάζεται στο Ειρηνοδικείο. Το όποιο «κούρεμα» θα πραγματοποιείται μόνον αν το υπόλοιπο είναι πάνω από το 120% της αξίας του ακινήτου. Στην περίπτωση κατά την οποία, η τωρινή εμπορική αξία του ακινήτου είναι χαμηλότερη από την αξία με βάση την οποία είχε συναφθεί το δάνειο τότε η διαφορά θα διαγράφεται. Στην Κύπρο η προστασία επιτοκίου παρέχεται στο 3,5%, το οποίο υπολογίζεται με επιτόκιο euribor εξαμήνου και περιθώριο 2,5%.

Αξία υπόλοιπου δανείου

Κυβερνητικά στελέχη εκτιμούν ότι οι τράπεζες έχουν τη δυνατότητα και τα εργαλεία να προσφέρουν προστασία επιτοκίου για μία αρχική περίοδο των δανείων που θα ρυθμίσουν με τον νέο νόμο Κατσέλη.

Το σενάριο προβλέπει ότι κούρεμα θα διαμορφώνεται στη βάση της αξίας του υπολοίπου του δανείου και της πραγματικής αξίας του ακινήτου, όμως δεν θα συνίσταται αμιγώς στη διαφορά των δύο.

Στην πράξη αυτό σημαίνει ότι θα εξαρτάται από το ύψος των προβλέψεων που έχουν σχηματίσει οι τράπεζες για το κάθε δάνειο.

Με τον τρόπο αυτό, οι τράπεζες θα αποφασίζουν το ύψος του κουρέματος ανά περίπτωση και θα διασφαλίζεται ότι ο νέος νόμος δεν θα επηρεάσει αρνητικά την κεφαλαιακή επάρκεια των τραπεζών.

Στρατηγικοί κακοπληρωτές

Όσοι εντοπίζονται είτε στην υποβολή της αίτησης είτε στη συνέχεια να μην πληρώνουν τη δόση τους ενώ έχουν, θα βρεθούν στο στόχαστρο του νέου νόμου, καθώς θα έχουν κυρώσεις. Οι στρατηγικοί κακοπληρωτές, θα υποχρεώνονται να εξοφλούν το δάνειο τους χωρίς καμία ελάφρυνση, ενώ κινδυνεύουν ακόμη και με απώλεια του ακινήτου τους.

Εμπορική αξία

Στην περίπτωση που κριτήριο είναι η εμπορική και όχι η αντικειμενική αξία του ακινήτου, τότε τα δεδομένα θα έχουν ως εξής.

Έστω, ότι έχουμε έναν δανειολήπτη ο οποίος πήρε δάνειο για την πρώτη κατοικία που ήταν αξίας των 100.000 ευρώ, αλλά με βάση τη σημερινή εμπορική αξία έπεσε στα 70.000 ευρώ.

Σ’ αυτή την περίπτωση υπάρχει μια διαφορά που είναι της τάξης των 30.000 ευρώ, η οποία και θα κουρεύεται, ενώ για το υπόλοιπο ποσό, το κράτος θα επιδοτεί το 1/3 της δόσης.

Χρονικά περιθώρια

Εκτός από το σκανάρισμα των δανειοληπτών, τίθενται και συγκεκριμένα χρονικά περιθώρια για την υπαγωγή στο νόμο πριν από τη διενέργεια των πλειστηριασμών.

Κοινό μυστικό είναι άλλωστε ότι πολλοί δανειολήπτες κατέθεσαν αίτημα υπαγωγής στον νόμο Κατσέλη την τελευταία στιγμή μπλοκάροντας τα μέτρα αναγκαστικής εκτέλεσης και είναι απαίτηση να μπει ένα τέλος.

-

Ιλίου3 έτη ago

Ιλίου3 έτη agoΜε ένα «κλικ» η βεβαίωση για τη μεταβίβαση κυριότητας ακινήτων (ΤΑΠ) στον Δήμο Ιλίου

-

Κεντρικό Θέμα6 μήνες ago

Κεντρικό Θέμα6 μήνες agoΚαταιγιστικές εξελίξεις στον ΣΥΡΙΖΑ: Πρόταση μομφής κατά του Στέφανου Κασσελάκη με 100 υπογραφές

-

Κεντρικό Θέμα6 μήνες ago

Κεντρικό Θέμα6 μήνες agoΔΕΘ: Τα 17 μέτρα που αναμένεται να ανακοινώσει ο πρωθυπουργός

-

Ελλάδα3 έτη ago

Ελλάδα3 έτη agoΗ Ελλάδα δημοφιλέστερη χώρα της Ευρώπης για τις παραλίες της – Τα νησιά που ξεχωρίζουν

-

Αγίας Βαρβάρας5 μήνες ago

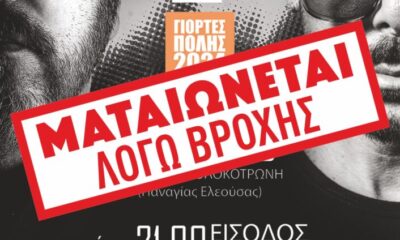

Αγίας Βαρβάρας5 μήνες agoΣυναυλία με Nivo, Goin’ Through και Γιώργο Αλκαίο – ΜΑΤΑΙΩΝΕΤΑΙ ΛΟΓΩ ΒΡΟΧΗΣ

-

Αθλητισμός2 μήνες ago

Αθλητισμός2 μήνες agoΑΜΑΡΥΣΙΑ PRO: Το μεγάλο πυγμαχικό event έρχεται στο κλειστό του Αγίου Θωμά στις 22/12

-

Ανακοινώσεις3 μήνες ago

Ανακοινώσεις3 μήνες agoΔείτε το πρωτοσέλιδο και τα θέματα της εφημερίδας ΧΤΥΠΟΣ που κυκλοφορεί, Σάββατο 30 Νοεμβρίου 2024

-

Αθηναίων3 μήνες ago

Αθηναίων3 μήνες agoΠΡΟΚΗΡΥΞΗ ΜΙΣΘΩΣΗΣ ΑΠΟΘΗΚΕΥΤΙΚΩΝ ΧΩΡΩΝ ΓΙΑ ΤΗ ΦΥΛΑΞΗ ΑΡΧΕΙΩΝ ΤΟΥ ΕΛΛΗΝΙΚΟΥ ΚΤΗΜΑΤΟΛΟΓΙΟΥ