Ελλάδα

Τέλος εποχής στο ν. Κατσέλη: Σώζονται μόνον οι ευάλωτοι – Ποιοι και πώς θωρακίζουν την Α’ κατοικία

Σε τεντωμένο σχοινί ακροβατούν χιλιάδες δανειολήπτες, οι οποίοι ψάχνουν απεγνωσμένα τρόπους για να σώσουν την περιουσία τους και να βγουν από το αδιέξοδο στο οποίο έχουν περιέλθει.

Ζητούμενο για τους περισσότερους είναι η «θωράκιση» της πρώτης κατοικίας, κάτι που θεωρείται πλέον εξαιρετικά δύσκολη υπόθεση, καθώς έχει περιοριστεί σημαντικά το δίχτυ ασφαλείας.

Οι πλειστηριασμοί που είχαν «παγώσει» την τελευταία διετία λόγω του κορονοϊου, έχουν ανεβάσει ρυθμούς και στο πεντάμηνο Ιανουαρίου –Μαΐου, ο αριθμός τους έφτασε περίπου στις 14.000. Εάν προσθέσει κανείς ότι ο προγραμματισμός είναι να γίνουν έως το τέλος του έτους περίπου 40.000 πλειστηριασμοί, γίνεται σαφές ότι το περιβάλλον είναι τελείως διαφορετικό σε σχέση με τα προηγούμενα χρόνια.

Τα κόκκινα δάνεια άλλωστε αποτελούν «πληγή» για τις τράπεζες, οι οποίες δεν επιθυμούν επανάληψη τραγικών καταστάσεων στα χρόνια των μνημονίων που οδήγησαν στην άνθηση του φαινομένου «δεν πληρώνω».

Στόχος των τραπεζών είναι να απαλλαγούν από τα «βαρίδια» του παρελθόντος, καθώς ο πόλεμος στην Ουκρανία και η ενεργειακή κρίση γενούν εφιάλτες για μια νέα γενιά «κόκκινων» δανείων. Με βάση αυτά τα δεδομένα, γίνεται αντιληπτό ότι δεν θα αργήσει η ημέρα που θα σημάνει το τελικό ξεκαθάρισμα λογαριασμών με ότι αυτό συνεπάγεται για όσους αρνούνται να αναλάβουν την ευθύνη των υποχρεώσεων τους.

50.000 υποθέσεις

Οι πρώτοι που θα βρεθούν σε δύσκολη θέση είναι όσοι είχαν επενδύσει όλες τους τις ελπίδες στο νόμο Κατσέλη, προκειμένου να πετύχουν, ρύθμιση, «κούρεμα» και προστασία της πρώτης τους κατοικίας.

Στο συγκεκριμένο νόμο είχαν βρει καταφύγιο περίπου 50.000 υπερχρεωμένοι δανειολήπτες, αλλά οι αλλαγές του υπ. Δικαιοσύνης ως προς τη βελτίωση της κατανομής των υποθέσεων στα δικαστήρια, διαμόρφωσε νέα δεδομένα. Ο αριθμός των υποθέσεων που έλαβαν ημερομηνία ακρόασης, υπερδιπλασιάστηκε σε σχέση με τις 13.000 πέρσι στα τέλη του περασμένου έτους, κάτι που σημαίνει ένα νέο και τελείως διαφορετικό περιβάλλον.

Η μέση ροή απόδοσης ημερομηνίας ακρόασης είναι γύρω στις 4.000 υποθέσεις τον μήνα, με αποτέλεσμα το σύνολο των υποθέσεων του ν. Κατσέλη να έχει επικυρωθεί και το 70% να έχει λάβει ήδη δικάσιμο.

Η εκτίμηση που κυριαρχεί είναι ότι με τον ρυθμό αυτό, η μεγάλη πλειονότητα των επικυρωμένων υποθέσεων θα δικαστούν μέσα στο έτος και έτσι θα μπει τέλος σε έναν νόμο που κυριαρχούσε επί τουλάχιστον μια δεκαετία.

Τα στοιχεία μάλιστα που βλέπουν το φως της δημοσιότητας από τα Ειρηνοδικεία δείχνουν τα εξής:

Α. Με το που «ξεκόλλησε» η διαδικασία, περίπου 5.000 υποθέσεις αποσύρθηκαν ή και ακυρώθηκαν.

Β. Μια στις δύο υποθέσεις που εκδικάζονται είναι αρνητικές, κάτι που σημαίνει ότι δεν επιδικάζεται ρύθμιση και προστασία.

Το συμπέρασμα που εύκολα συνάγεται είναι ότι οι αιτήσεις που απορρίπτονται δεν πληρούν τα κριτήρια του ευάλωτου δανειολήπτη για να εξασφαλίσουν προστασία στην πρώτη τους κατοικία.

Οι περισσότεροι μάλιστα έχουν περιουσία μέχρι 180.000 ευρώ, γεγονός που οδηγεί στο συμπέρασμα, ότι μπορούν να εξασφαλίσουν ρευστότητα και η στρατηγική που ακολουθούσαν ήταν προσχηματική για να μην πληρώνουν.

Επιτάχυνση διαδικασιών

Η εκτίμηση που κυριαρχεί είναι ότι δανειολήπτες που είχαν ως «καταφύγιο», το νόμο Κατσέλη, θα κληθούν άμεσα να αλλάξουν στρατηγική, καθώς θα ενταθούν τα μέτρα επιτάχυνσης της εκκαθάρισης τέτοιων υποθέσεων.

Στόχος είναι το 95% των επικυρωμένων υποθέσεων να λάβει ημερομηνία για ακρόαση το αργότερο έως τις αρχές Νοεμβρίου, προκειμένου να τελειώσουν οι όποιες εκκρεμότητες.

Ο προγραμματισμός που έχει γίνει –χωρίς να αποκλείονται αλλαγές λόγω της προεκλογικής περιόδου- έχει ως εξής:

-το 70% των υποθέσεων αναμένεται να εκδικαστεί μέχρι το τέλος του έτους,

-οι τελικές δικαστικές αποφάσεις θα εκδοθούν για το 25% των υποθέσεων που έχουν εκδικαστεί μέχρι τα τέλη Οκτωβρίου,

– το 95% όλων των υποθέσεων θα εκδικαστούν έως τον Απρίλιο του 2023, με τις τελικές δικαστικές αποφάσεις να εκδίδονται για το 80% αυτών.

-το υπόλοιπο 5% των υποθέσεων θα έχει λάβει δικάσιμο το αργότερο έως το τέλος του 2022 και αναμένεται να εκδικαστεί έως τον Ιούνιο του 2023.

-η πλήρης εκκαθάριση, δηλαδή η έκδοση τελικών δικαστικών αποφάσεων για όλες τις εκκρεμείς υποθέσεις, αναμένεται μέχρι τον Δεκέμβριο του 2023.

Μπαταχτσήδες

Η αλήθεια είναι ότι ο νόμος Κατσέλη βοήθησε σημαντικά την ελληνική κοινωνία στα χρόνια των μνημονίων, την εποχή δηλαδή που η ελληνική οικονομία ήταν υπό κατάρρευση και οι μισθοί ήταν στα τάρταρα.

Από τότε όμως κύλησε πολύ νερό στο αυλάκι, ενώ αποτελεί κοινό μυστικό ότι ο νόμος έγινε καταφύγιο για πολλούς μπαταχτσήδες ή κακοπληρωτές αυτούς δηλαδή που ενώ είχαν απέφευγαν να πληρώνουν.

Στην παρούσα φάση, η Ελλάδα παρά την πανδημία και το ενεργειακό πρόβλημα που ταλανίζει όλο τον πλανήτη εξέρχεται της κρίσης και εισέρχεται σε φάση κανονικότητας που σημαίνει καπιταλιστική οικονομία, και ισχυρές τράπεζες.

Κατά συνέπεια, βρισκόμαστε πολύ κοντά στο τέλος εποχής του νόμου Κατσέλη, με ότι αυτό συνεπάγεται για όσους πήραν δάνεια και είναι υποχρεωμένοι πλέον να τα αποπληρώσουν.

Μεταβατικό καθεστώς

Μέσα σ’ αυτό το περιβάλλον, το ενδιαφέρον στρέφεται στο μεταβατικό καθεστώς για την προστασία της πρώτης κατοικίας των ευάλωτων και τον Φορέα Απόκτησης Ακινήτων του νέου πτωχευτικού νόμου.

Η πρόκληση προς τους επενδυτές βρίσκεται στην τελική ευθεία και έχει ως στόχο να μικρύνει το χρόνο για το 15μηνο μέσα στο οποίο πρέπει να συσταθεί για να λειτουργήσει ο νέος Φορέας.

Η εξέλιξη αυτή σημαίνει ότι ο Φορέας θα έχει τη δυνατότητα να αποκτά τα ακίνητα των ευάλωτων προκειμένου να τους τα επαναμισθώνει, προστατεύοντας έτσι το δικαίωμα των πολιτών στη στέγαση.

Μέτρα προστασίας

Τράπεζες και εταιρείες διαχείρισης, τονίζουν πως όσοι οφειλέτες είναι ευάλωτοι και θέλουν να αποτρέψουν πλειστηριασμό της πρώτης κατοικίας τους, θα πρέπει άμεσα να απευθυνθούν στον πιστωτή στον οποίο βρίσκεται το δάνειό τους.

Θα πρέπει μάλιστα να προσκομίζουν βεβαίωση ευάλωτου οφειλέτη, την οποία μπορούν να λάβουν μέσω του gov.gr κάνοντας χρήση των προσωπικών τους κωδικών πρόσβασης στο Taxisnet.

Για να λάβει τη βεβαίωση, το φυσικό πρόσωπο – οφειλέτης αρκεί να έχει είτε κηρυχθεί σε πτώχευση είτε να έχει κατασχεθεί η κύρια κατοικία του είτε να έχει καταρτίσει σύμβαση αναδιάρθρωσης των οφειλών του.

Στο πλαίσιο αυτό, το μεταβατικό καθεστώς προστασίας της πρώτης κατοικίας των ευάλωτων οφειλετών θα παρέχει κρατική επιδότηση της δόσης του στεγαστικού δανείου τους.

Ειδικότερα:

1. Το ποσό της επιδότησης είναι από 70 έως 210 ευρώ μηνιαίως, ανάλογα με τη σύνθεση του νοικοκυριού.

2. Η διάρκεια του προγράμματος επιδότησης είναι 15 μήνες.

3. Το κέρδος για τους ευάλωτους οφειλέτες είναι η αποφυγή μέτρων των πιστωτών όπως οι κατασχέσεις, οι πλειστηριασμοί και οι εξώσεις.

Επιλέξιμοι οφειλέτες

Ουδείς ασφαλώς πρέπει να έχει την αυταπάτη ότι οι πάντες μπορούν να κριθούν ως επιλέξιμοι οφειλέτες, καθώς είναι περιοριστικά τα κριτήρια που θέτει ο νόμος για αυτές τις περιπτώσεις.

Οι επιλέξιμοι οφειλέτες θα πρέπει να πληρούν εισοδηματικά, περιουσιακά και λοιπά κριτήρια που θεσπίστηκαν στο προνοιακό πρόγραμμα «Επίδομα Στέγασης» (ΚΥΑ 71670, ΦΕΚ 4500/Β/29-09-2021).

Τα κριτήρια αυτά είναι τα εξής:

–Εισόδημα: το συνολικό ύψος του εισοδήματος δεν πρέπει να υπερβαίνει τις 7.000 ευρώ για μονοπρόσωπο νοικοκυριό. Το ποσό αυτό, προσαυξάνεται κατά 3.500 ευρώ για κάθε μέλος του νοικοκυριού και έως του ποσού των 21.000 ευρώ ετησίως, ανεξαρτήτως της σύνθεσης του νοικοκυριού.

–Ακίνητη περιουσία: η συνολική φορολογητέα αξία της ακίνητης περιουσίας δεν πρέπει να υπερβαίνει το ποσό των 120.000 για μονοπρόσωπο νοικοκυριό. Το ποσό αυτό προσαυξάνεται κατά 15.000 ευρώ για κάθε πρόσθετο μέλος και έως του ποσού των 180.000 ευρώ.

–Περιουσιακό όριο: Επίσης, εφαρμόζεται το περιουσιακό όριο αναφορικά με καταθέσεις, ομόλογα, μετοχές κ.λπ. το οποίο ισχύει για το «Επίδομα Στέγασης».

Τα συγκεκριμένα κριτήρια ελέγχονται και διασταυρώνονται κατά την έκδοση βεβαίωσης ευάλωτου, η οποία είναι απαραίτητη για τη συμμετοχή στο πρόγραμμα.

Η βεβαίωση εκδίδεται από ειδική ηλεκτρονική πλατφόρμα της Ειδικής Γραμματείας Διαχείρισης Ιδιωτικού Χρέους.

Από τα έως τώρα στοιχεία προκύπτει ότι σχεδόν 1 στις 4 αιτήσεις που εκκρεμεί έχει κολλήσει στο στάδιο της άρσης του τραπεζικού και φορολογικού απορρήτου.

Εξωδικαστικός μηχανισμός

Τα πράγματα έχουν βελτιωθεί αναφορικά με τον εξωδικαστικό μηχανισμό και όλες οι ενδείξεις συγκλίνουν στην εκτίμηση ότι η όλη διαδικασία «τρέχει» με πολύ ικανοποιητικούς ρυθμούς.

Στελέχη τραπεζών αλλά και εταιριών διαχείρισης δανείων, διαβεβαιώνου ότι όλες οι περιπτώσεις ρυθμίσεων περιλαμβάνουν «κούρεμα» οφειλής που κατά μέσο όρο είναι της τάξης του 45%.

2η Ευκαιρία

Έντονη είναι η κινητικότητα και στις αιτήσεις πτώχευσης και 2ης Ευκαιρίας του νέου πτωχευτικού, χωρίς, όμως να κρίνονται ακόμα τα στοιχεία ικανοποιητικά ή να δείχνουν τη δυναμική του εξωδικαστικού μηχανισμού.

Ωστόσο και σε αυτή την περίπτωση, οι αιτήσεις «κολλάνε» στο στάδιο της άρσης του απορρήτου, αλλά οι εκτιμήσεις παραμένουν αισιόδοξες ως προς τις λύσεις που θα υπάρξουν μέσω της 2ης ευκαιρίας.

Αναχρηματοδοτήσεις

Οι πιέσεις για να επιταχυνθούν οι διαδικασίες είναι πιο έντονες από ποτέ και είναι χαρακτηριστικό ότι η Τράπεζα της Ελλάδος (ΤτΕ) έχει ρίξει όλο της το βάρος στην αποτελεσματικότερη διαχείριση του ενεχύρου.

Με τον τρόπο αυτό εκτιμά ότι θα γίνονται τόσο αναχρηματοδοτήσεις όσο και γενναίες ρυθμίσεις μόνο σε βιώσιμες υποθέσεις, ενώ για όλες τις υπόλοιπες, η λύση δεν είναι άλλη από την πτώχευση.

Παρά τη μείωσή των «κόκκινων» δανείων από τους ισολογισμούς των τραπεζών, το πρόβλημα δεν διαγράφεται, ενώ το απόθεμα που έχει απομείνει στα πιστωτικά ιδρύματα εξακολουθεί να είναι πολλαπλάσιο του μέσου ευρωπαϊκού όροι.

Το κόστος εξυπηρέτησης από τα νοικοκυριά μάλιστα είναι το τρίτο υψηλότερο στην Ευρώπη, γεγονός που ενισχύει τους κινδύνους, λόγω του υψηλού πληθωρισμού που οδηγεί σε μείωση του διαθέσιμου εισοδήματος.

-

Ιλίου3 έτη ago

Ιλίου3 έτη agoΜε ένα «κλικ» η βεβαίωση για τη μεταβίβαση κυριότητας ακινήτων (ΤΑΠ) στον Δήμο Ιλίου

-

Κεντρικό Θέμα7 μήνες ago

Κεντρικό Θέμα7 μήνες agoΚαταιγιστικές εξελίξεις στον ΣΥΡΙΖΑ: Πρόταση μομφής κατά του Στέφανου Κασσελάκη με 100 υπογραφές

-

Κεντρικό Θέμα7 μήνες ago

Κεντρικό Θέμα7 μήνες agoΔΕΘ: Τα 17 μέτρα που αναμένεται να ανακοινώσει ο πρωθυπουργός

-

Αθλητισμός4 μήνες ago

Αθλητισμός4 μήνες agoΑΜΑΡΥΣΙΑ PRO: Το μεγάλο πυγμαχικό event έρχεται στο κλειστό του Αγίου Θωμά στις 22/12

-

Αθηναίων4 μήνες ago

Αθηναίων4 μήνες agoΠΡΟΚΗΡΥΞΗ ΜΙΣΘΩΣΗΣ ΑΠΟΘΗΚΕΥΤΙΚΩΝ ΧΩΡΩΝ ΓΙΑ ΤΗ ΦΥΛΑΞΗ ΑΡΧΕΙΩΝ ΤΟΥ ΕΛΛΗΝΙΚΟΥ ΚΤΗΜΑΤΟΛΟΓΙΟΥ

-

Ελλάδα3 έτη ago

Ελλάδα3 έτη agoΗ Ελλάδα δημοφιλέστερη χώρα της Ευρώπης για τις παραλίες της – Τα νησιά που ξεχωρίζουν

-

Αγίας Βαρβάρας6 μήνες ago

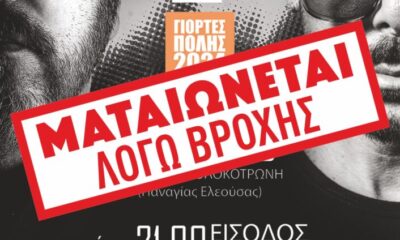

Αγίας Βαρβάρας6 μήνες agoΣυναυλία με Nivo, Goin’ Through και Γιώργο Αλκαίο – ΜΑΤΑΙΩΝΕΤΑΙ ΛΟΓΩ ΒΡΟΧΗΣ

-

Ανακοινώσεις5 μήνες ago

Ανακοινώσεις5 μήνες agoΔείτε το πρωτοσέλιδο και τα θέματα της εφημερίδας ΧΤΥΠΟΣ που κυκλοφορεί, Σάββατο 30 Νοεμβρίου 2024