Ειδήσεις

Φορολογικές δηλώσεις: Λύσεις – σωτηρία στο γρίφο της εφορίας – Τα μυστικά που “κουρεύουν” το φόρο

Το ετήσιο ραντεβού με την εφορία έχουν μισθωτοί, συνταξιούχοι και ελεύθεροι επαγγελματίες, καθώς άρχισε η αντίστροφη μέτρηση για τη συμπλήρωση των φορολογικών δηλώσεων.

Πρόκειται όπως γίνεται αντιληπτό για ένα σταυρόλεξο για δυνατούς λύτες, καθώς το παραμικρό λάθος είναι ικανό να βάλει σε μεγάλους μπελάδες τους φορολογούμενους και να οδηγήσει σε επιπλέον φόρο.

Η συμπλήρωση της φορολογικής δήλωσης κρύβει πολλές παγίδες, αλλά σε κάθε σταυρόλεξο υπάρχουν λύσεις -σωτηρία για να αποφευχθούν λάθη και παραλείψεις που βάζουν σε μπελάδες τους φορολογούμενους.

Σε κάθε περίπτωση η ηλεκτρονική πλατφόρμα είναι ανοικτή και η καταληκτική ημερομηνία για την υποβολή των φορολογικών δηλώσεων από τους περίπου 9 εκατ. Φορολογούμενους είναι η 30η Ιουνίου.

Ως προς την εξόφλησή του, τα δεδομένα είναι ίδια με πέρυσι, κάτι που σημαίνει ότι κάθε φορολογούμενος θα πρέπει να εξετάσει το πώς τον συμφέρει να πληρώσει, στην περίπτωση που είναι χρεωστικό το εκκαθαριστικό του σημείωμα.

Ειδικότερα:

Α. Ο επιπλέον φόρος που προκύπτει θα πρέπει να εξοφληθεί σε οκτώ ισόποσες μηνιαίες δόσεις.

Β. Η πρώτη δόση θα πρέπει να καταβληθεί έως τα τέλη Ιουλίου και η τελευταία στις 28 Φεβρουαρίου του 2024.

Γ. Στην περίπτωση κατά την οποία ένας φορολογούμενος έχει και την οικονομική δυνατότητα και την θέληση να πληρώσει εφάπαξ το σύνολο του φόρου, τότε θα τύχει έκπτωσης 3%, υπό την προϋπόθεση να το πράξει έως τις 31 Ιουλίου.

Ο…διάβολος

Οι φοροτεχνικοί πάντως καλούν τους φορολογούμενους να είναι πολύ προσεκτικοί και να μη διστάζουν να ζητούν βοήθεια, τονίζοντας ότι υπάρχουν σημεία- παγίδες που μπορούν να οδηγήσουν σε δυσάρεστες εκπλήξεις.

Κοινό μυστικό είναι άλλωστε ότι ο “διάβολος” κρύβεται στις λεπτομέρειες και ένα λάθος μπορεί να προκαλέσει περιπέτειες, μέσα στο καλοκαίρι όπου όλοι θέλουν να έχουν ως προτεραιότητα τις διακοπές τους.

Υπόχρεοι

Με βάση αυτά τα δεδομένα, ας δούμε αναλυτικά ποιοι είναι υποχρεωμένοι να υποβάλλουν φορολογική δήλωση, αλλά και τι πρέπει να κάνουν για να αποφύγουν τον επιπλέον φόρο. Υποχρέωση υποβολής έχουν όσοι έχουν φορολογική κατοικία στην Ελλάδα και έχουν συμπληρώσει το 18ο έτος της ηλικίας.

Θα πρέπει να σημειωθεί ότι δεν παίζει ρόλο για την Εφορία, εάν το πρόσωπο αυτό είναι εξαρτώμενο ή όχι μέλος και αποκτά πραγματικό ή τεκμαρτό εισόδημα. Αναφορικά με τις χωριστές φορολογικές δηλώσεις, αυτό έπρεπε να έχει δηλωθεί στην ΑΑΔΕ έως τις 28 Φεβρουαρίου, κάτι που σημαίνει πως όσοι δεν πρόλαβαν θα πρέπει να κάνουν κοινή.

Εξαιρέσεις υπάρχουν στις περιπτώσεις εκείνες που έχει διακοπεί η έγγαμη συμβίωση κατά τον χρόνο υποβολής της δήλωσης ή ο ένας από τους δύο συζύγους είναι σε κατάσταση πτώχευσης ή έχει υποβληθεί σε δικαστική συμπαράσταση. Αναφορικά με τις κοινές δηλώσεις, η εκκαθάριση γίνεται ξεχωριστά για τον καθένα και εκδίδονται δύο πράξεις προσδιορισμού φόρου, που αντιστοιχεί μία για τον κάθε ένα σύζυγο.

Ο νόμος δεν κάνει διακρίσεις, κάτι που σημαίνει ότι το ίδιο ισχύει και για όλους εκείνους που έχουν συνάψει σύμφωνο συμβίωσης, προκειμένου να υπάρχει ίδια φορολογική αντιμετώπιση με τους έγγαμους.

Αποβιώσαντες

Το ερώτημα που θέτουν συγγενείς είναι τι συμβαίνει με όσους έχουν αποβιώσει και εάν ισχύουν οι ίδιες προθεσμίες υποβολής των δηλώσεων.

Η απάντηση είναι αρνητική και οι νόμιμοι κληρονόμοι των αποβιωσάντων θα πρέπει να υποβάλλουν την φορολογική δήλωση για τα εισοδήματα που απέκτησαν το έτος 2022 και μέχρι την ημερομηνία του θανάτου τους, εμπρόθεσμα έως 31 Δεκεμβρίου του 2023 και μόνο στην Εφορία του αποθανόντος, αφού κάτι τέτοιο δεν μπορεί να γίνει ηλεκτρονικά.

Ανήλικα τέκνα

Ιδιαίτερο ενδιαφέρον έχει η στρατηγική που πρέπει να ακολουθήσουν οι γονείς στην περίπτωση που το ανήλικο τέκνο υποβάλλει ξεχωριστή δήλωση, λόγω εισοδημάτων. Σε αυτή την περίπτωση προκύπτει και άλλη υποχρέωση, εάν υπάρχουν εισοδήματα από άλλη πηγή, όπως για παράδειγμα εισόδημα από ακίνητη περιουσία. Σε μια τέτοια περίπτωση, τα εισοδήματα αυτά αναγράφονται στη δήλωση του υπόχρεου γονέα.

ΑΜΚΑ -ΑΦΜ

Με δεδομένο ότι ο “διάβολος” κρύβεται στις λεπτομέρειες, στη φορολογική δήλωση είναι υποχρεωτική η αναγραφή του ΑΜΚΑ τόσο για τον υπόχρεο όσο και για τον ή την σύζυγο.

Εξαιρούνται μόνο όσοι δεν υποχρεούνται σε απόκτηση ΑΜΚΑ, ενώ υποχρεωτική είναι και η αναγραφή των εξαρτώμενων μελών.

Εξαιρούνται οι φορολογούμενοι οι οποίοι για λόγους που άπτονται ευαίσθητων προσωπικών τους δεδομένων δεν επιθυμούν να γνωστοποιήσουν τον ΑΜΚΑ, ούτε για τους ίδιους, ούτε για τα εξαρτώμενα μέλη τους, καθώς και οι υπάλληλοι της Τράπεζας Εμπορίου και Ανάπτυξης Εύξεινου Πόντου.

Με βάση τις αλλαγές που έγιναν τα τελευταία χρόνια όλα τα εξαρτώμενα μέλη της οικογένειας πρέπει να έχουν ΑΦΜ. Αυτό ισχύει για άγαμα τέκνα, ανιόντες, ανήλικοι ορφανοί συγγενείς, αδέλφια με αναπηρία κ.λπ., καθώς για τα εξαρτώμενα μέλη άνω των 18 ετών, αλλά και για τα εξαρτώμενα μέλη κάτω των 18, εφόσον τους έχει αποδοθεί ΑΦΜ κατά τον χρόνο υποβολής της δήλωσης.

Στην περίπτωση κατά την οποία τα τέκνα φιλοξενούνται από τους γονείς τους στην κατοικία των γονέων, τότε αυτά δεν επιβαρύνονται με το τεκμήριο κατοικίας και το τεκμήριο επιβαρύνει τους γονείς.

Σπουδές σε άλλη πόλη

Ζητούμενο για πολλούς φορολογούμενους είναι τι γίνεται με τα παιδιά τους, τα οποία σπουδάζουν σε άλλη πόλη, από αυτή που μένουν οι ίδιοι και ενοικιάζουν κατοικία.

Για τα εξαρτώμενα μέλη η φοιτητική κατοικία, που ενοικιάζουν τα παιδιά, το οποία και σπουδάζουν μακριά από τον τόπο μόνιμης διαμονής δηλώνεται ως δευτερεύουσα από τον γονέα, ώστε να επιβαρύνεται εκείνος από το τεκμήριο.

e-αποδείξεις

Το “κλειδί” για να χτίσει κανείς αφορολόγητο και να μη βρεθεί αντιμέτωπος με επιπλέον φόρο είναι οι ηλεκτρονικές αποδείξεις, όπου είναι πλέον υποχρεωτικές για την πλειονότητα των φορολογούμενων.

Εξαίρεση πάντως αποτελούν οι φορολογούμενοι που έχουν συμπληρώσει το 70ό έτος της ηλικίας τους, αλλά και όσοι κατοικούν μόνιμα σε χωριά με πληθυσμό έως 500 κατοίκους και σε νησιά με πληθυσμό κάτω των 3.100 κατοίκων.

Στην περίπτωση που πρόκειται για τουριστικές περιοχές τότε, απαλλάσσονται από την κάλυψη του 30% του εισοδήματός τους με ηλεκτρονικές αποδείξεις.

Στόχος του μέτρου των e-αποδείξεων είναι η αντιμετώπιση της φοροδιαφυγής, καθώς δίνονται σημαντικά κίνητρα στους φορολογούμενους, ιδίως εάν πρόκειται για συναλλαγές με επαγγελματίες όπως γιατροί, δικηγόροι, υδραυλικοί κλπ.

Τεκμήρια- νέοι επιτηδευματίες

Με βάση τη φορολογική νομοθεσία, υπάρχουν εξαιρέσεις ή διαφορετική πρόβλεψη για τα τεκμήρια.

Ειδικότερα, προβλέπεται μείωση κατά 30% στα τεκμήρια διαβίωσης για εκείνους που έχουν συμπληρώσει το 65ο έτος της ηλικίας τους. Ειδική πρόβλεψη υπάρχει και για τους νέους επιτηδευματίες, καθώς σε αυτή την περίπτωση, ο ελάχιστος φορολογικός συντελεστής μειώνεται στο μισό.

Μπλοκάκια- προκαταβολές

Θα πρέπει να σημειωθεί ότι όσοι αμείβονται με Δελτίο Παροχής Υπηρεσιών – τα γνωστά μπλοκάκια-, έχουν διαφορετική αντιμετώπιση.

Ειδικότερα, οι εργαζόμενοι αυτής της κατηγορίας, δικαιούνται έκπτωση φόρου από 777 ευρώ για άγαμο χωρίς εξαρτώμενα τέκνα έως και 1.120 ευρώ για έγγαμο γονέα με 3 εξαρτώμενα τέκνα.

Ισχυρά είναι τα κίνητρα που δίνονται για όσους έχουν για πρώτη φορά εισοδήματα από επιχειρηματική δραστηριότητα, καθώς η προκαταβολή φόρου που θα πληρώσουν θα είναι μειωμένη κατά 50%.

Πρόκειται όπως γίνεται αντιληπτό για ένα μέτρο που έχει ως στόχο να βοηθήσει κυρίως νέους επαγγελματίες που κάνουν τα πρώτα τους βήματα και πρέπει να σταθούν στον ανταγωνισμό.

Εξαγορά χρόνου ασφάλισης

Ιδιαίτερο ενδιαφέρον έχει η στρατηγική που ακολούθησαν όσοι προχώρησαν κατά τη διάρκεια του 2022 σε εξαγορά χρόνου ασφάλισης.

Οι ασφαλιστικές εισφορές που καταβλήθηκαν το 2022 σε οργανισμούς υποχρεωτικής ασφάλισης για να εξαγοράσουν χρόνο ασφάλισης. όπως είναι ο χρόνος στρατιωτικής θητείας, μειώνουν το φορολογητέο εισόδημα από μισθωτή εργασία.

Εκπρόθεσμες – τροποποιητικές δηλώσεις

Έως πρόσφατα όσοι φορολογούμενοι έκαναν για τους δικούς τους λόγους εκπρόθεσμη φορολογική δήλωση, πλήρωναν πρόστιμο.

Από φέτος όμως τα δεδομένα είναι διαφορετικά, καθώς δεν προβλέπεται κανενός είδους πρόστιμο, υπό την προϋπόθεση όμως ότι ο φόρος που θα προκύψει δεν θα υπερβαίνει τα 100 ευρώ.

Αναφορικά με τροποποιητικές δηλώσεις παρελθόντων ετών που αφορούν σε αναδρομικά ποσά μισθών, συντάξεων, επιδομάτων και λοιπών αναδρομικών ποσών φορολογικού έτους 2015 και επόμενων, υποβάλλονται ηλεκτρονικά.

Ανείσπρακτα ενοίκια

Μεγάλη προσοχή απαιτείται από όσους δεν έχουν εισπράξει ενοίκια από μισθώσεις κατοικιών ή επαγγελματικών χώρων, καθώς κινδυνεύουν να πληρώσουν φόρο για εισοδήματα που ουδέποτε εισέπραξαν.

Όσοι δεν εισέπραξαν ενοίκια το 2022 θα πρέπει μέχρι την προθεσμία υποβολής της δήλωσης να προχωρήσουν σε κάποιες πολύ συγκεκριμένες κινήσεις.

Οι κινήσεις αυτές είναι:

-ή να έχουν εκδώσει διαταγή πληρωμής,

-ή διαταγή απόδοσης χρήσης μισθίου,

-ή δικαστική απόφαση αποβολής ή επιδίκασης μισθωμάτων,

– ή να έχει ασκηθεί (κατατεθεί και κοινοποιηθεί) εναντίον του μισθωτή αγωγή αποβολής ή επιδίκασης μισθωμάτων.

Δηλώσεις με επιφύλαξη

Οι δηλώσεις με επιφύλαξη υποβάλλονται ηλεκτρονικά μέσω της πύλης myAADE, και εντός χρονικού διαστήματος 30 ημερών από την ημερομηνία υποβολής της δήλωσης οφείλουν οι φορολογούμενοι να προσκομίσουν στη Δ.Ο.Υ. τα απαραίτητα δικαιολογητικά.

Τα δικαιολογητικά πρέπει να αποδεικνύουν τους ισχυρισμούς τους και τον λόγο της επιφύλαξης, προκειμένου να εκκαθαριστούν οι δηλώσεις και να εκδοθούν οι πράξεις διοικητικού προσδιορισμού φόρου από τη Δ.Ο.Υ. προθεσμίας των 90 ημερών από την υποβολή της δήλωσης.

Σε περίπτωση που τα απαιτούμενα δικαιολογητικά δεν προσκομιστούν εντός της προαναφερθείσας προθεσμίας των 30 ημερών, οι δηλώσεις εκκαθαρίζονται, χωρίς να ληφθεί υπόψη η επιφύλαξη.

Εισφορά αλληλεγγύης

Νέο είναι πλέον το τοπίο για την εισφορά αλληλεγγύης που έπαψε να ισχύει για όλους από την 1η Ιανουαρίου του 2023.

Για το φορολογικό έτος 2022, ωστόσο η απαλλαγή από την ειδική εισφορά αλληλεγγύης αφορά μόνο τα εισοδήματα του ιδιωτικού τομέα, αλλά ισχύει κανονικά για τα εισοδήματα από μισθωτή εργασία στο δημόσιο τομέα και τις συντάξεις.

-

Ιλίου3 έτη ago

Ιλίου3 έτη agoΜε ένα «κλικ» η βεβαίωση για τη μεταβίβαση κυριότητας ακινήτων (ΤΑΠ) στον Δήμο Ιλίου

-

Κεντρικό Θέμα5 μήνες ago

Κεντρικό Θέμα5 μήνες agoΚαταιγιστικές εξελίξεις στον ΣΥΡΙΖΑ: Πρόταση μομφής κατά του Στέφανου Κασσελάκη με 100 υπογραφές

-

Κεντρικό Θέμα5 μήνες ago

Κεντρικό Θέμα5 μήνες agoΔΕΘ: Τα 17 μέτρα που αναμένεται να ανακοινώσει ο πρωθυπουργός

-

Ελλάδα3 έτη ago

Ελλάδα3 έτη agoΗ Ελλάδα δημοφιλέστερη χώρα της Ευρώπης για τις παραλίες της – Τα νησιά που ξεχωρίζουν

-

Ειδήσεις4 εβδομάδες ago

Ειδήσεις4 εβδομάδες agoΠοια καταστήματα και σούπερ μάρκετ θα είναι ανοιχτά την Πέμπτη 2 Ιανουαρίου

-

Ανακοινώσεις5 μήνες ago

Ανακοινώσεις5 μήνες agoΚ.Δ.Α.Π. Υμηττού: Ξεκίνησαν οι εγγραφές με Voucher μέσω του προγράμματος ΕΣΠΑ για το σχολικό έτος 2024 – 2025

-

Αγίας Βαρβάρας4 μήνες ago

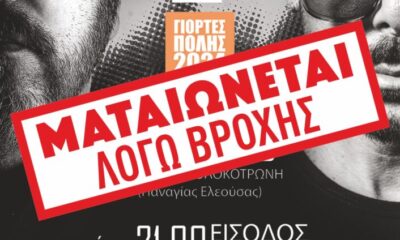

Αγίας Βαρβάρας4 μήνες agoΣυναυλία με Nivo, Goin’ Through και Γιώργο Αλκαίο – ΜΑΤΑΙΩΝΕΤΑΙ ΛΟΓΩ ΒΡΟΧΗΣ

-

Αγίας Βαρβάρας4 μήνες ago

Αγίας Βαρβάρας4 μήνες agoΈναρξη εγγραφών Πολιτιστικών & Αθλητικών Τμημάτων στον Δήμο Αγ. Βαρβάρας