Κεντρικό Θέμα

e-αποδείξεις: Κρυφές παγίδες, έξυπνες λύσεις

Ανοικτή είναι η πλατφόρμα για την υποβολή φορολογικών δηλώσεων και «κλειδί» για το τελικό ποσό που θα πληρώσει κάθε φορολογούμενος, είναι οι ηλεκτρονικές αποδείξεις.

Χρόνος για την κατάθεση της δήλωσης υπάρχει έως τις 27 Αυγούστου, καλό είναι όμως να ξεμπερδεύει κανείς το συντομότερο, για να μην πληρώσει το φόρο που του αναλογεί σε λιγότερες δόσεις.

Σε κάθε περίπτωση, τα έκτακτα μέτρα που έχουν εφαρμοστεί από πέρυσι λόγω της πανδημίας φέρνουν σημαντικές αλλαγές στη συμπλήρωση των φορολογικών δηλώσεων.

Οι αλλαγές αυτές αφορούν κυρίως στον τρόπο που θα φορολογηθούν εισοδήματα που προέρχονται από τις αναστολές συμβάσεων εργασίας, τις επιστρεπτέες προκαταβολές, τις αποζημιώσεις για ενοίκια κ.τ.λ.

Στο πλαίσιο αυτό, άπαντες πρέπει να είναι πολύ προσεκτικοί σχετικά με τις αποδείξεις που αφορούν στις ηλεκτρονικές αποδείξεις, προκειμένου να μην βρεθούν αντιμέτωποι με δυσάρεστες εκπλήξεις.

Μισθωτοί και επαγγελματίες που έχουν πληγεί από την κρίση και δεν μπόρεσαν να μαζέψουν το απαραίτητο ύψος αποδείξεων με πλαστικό χρήμα έχουν τη δυνατότητα να εμφανίσουν λιγότερες αποδείξεις.

Πρόκειται για μια σημαντική αλλαγή, καθώς σε διαφορετική περίπτωση θα πλήρωναν πολύ μεγάλο φόρο λόγω του ότι θα επιβαρύνονταν από το πέναλτι φόρου της τάξης του 22%.

Πλήρης απαλλαγή

Από την υποχρέωση της κάλυψης του 30% του ετήσιου πραγματικού εισοδήματος απαλλάσσονται πλήρως για το φορολογικό έτος 2020 17 κατηγορίες φορολογούμενων:

Μεταξύ αυτών είναι όσοι ασκούν ατομικές εμπορικές και βιοτεχνικές επιχειρήσεις, ατομικές επιχειρήσεις παροχής υπηρεσιών και ελεύθερα επαγγέλματα και το 2020 επλήγησαν από τα περιοριστικά μέτρα.

Στην ίδια κατηγορία ανήκουν:

- εργαζόμενοι που οι συμβάσεις τους τέθηκαν σε αναστολή όπως και όσοι μπήκαν στο πρόγραμμα ΣΥΝ-ΕΡΓΑΣΙΑ, για οποιοδήποτε χρονικό διάστημα κατά τη διάρκεια του 2020,.

- ιδιοκτήτες ακινήτων που υποχρεώθηκαν από το κράτος να εισπράξουν μειωμένα ενοίκια και υπέβαλαν δηλώσεις COVID που έγιναν αποδεκτές για έναν ή περισσότερους από τους μήνες Μαρτίου – Δεκεμβρίου 2020.

Το… ακάλυπτο

Σε κάθε περίπτωση φορολογούμενος που δεν κατάφερε να καλύψει το συνολικό ποσό δαπανών, το «ακάλυπτο» θα φορολογείται όχι με 22% στο σύνολό του, όπως προβλεπόταν αρχικά, αλλά με τον εξής τρόπο:

Εάν ο φορολογούμενος έχει καλύψει ποσοστό του ετήσιου εισοδήματός του μεγαλύτερο του 20%, το ποσό που υπολείπεται μέχρι το 30% φορολογείται με συντελεστή 11% αντί 22% που προβλεπόταν αρχικά.

Ας δούμε το παράδειγμα ενός φορολογούμενου με πραγματικό εισόδημα από μισθωτή εργασία, συντάξεις και επιχειρηματική δραστηριότητα ίσο με 15.000 ευρώ.

Σε αυτή την περίπτωση απαιτείται να έχουν γίνει για το 2020 δαπάνες με ηλεκτρονικά μέσα πληρωμής ποσού τουλάχιστον 4.500 ευρώ (15.000 ευρώ Χ 30% = 4.500 ευρώ).

Εάν τώρα δηλώσει δαπάνες με ηλεκτρονικά μέσα πληρωμής οι οποίες ανέρχονται στο 25% του πραγματικού του εισοδήματος, δηλαδή 3.750 ευρώ (15.000 x 25% = 3.750 ευρώ).

Σε αυτή την περίπτωση, το ακάλυπτο ποσό των 750 ευρώ (4.500 ευρώ – 3.750 ευρώ) θα φορολογηθεί με 11% αντί με 22%. Το ποσό του επιπλέον φόρου θα ανέλθει σε 82,50 ευρώ (750 ευρώ x 11%).

Εάν φορολογούμενος έχει καλύψει ποσοστό μικρότερο του 20% του εισοδήματός του, τότε για το τμήμα του «ακάλυπτου» ποσού που φθάνει μέχρι το 20% του εισοδήματος θα φορολογείται με 22%.

Για το τμήμα από το 20,01% έως το 30% του εισοδήματος, δηλαδή ουσιαστικά για το 10% του εισοδήματος, θα φορολογείται με 11%.

Ας δούμε το παράδειγμα, φορολογούμενου με πραγματικό εισόδημα ίσο με 19.000 ευρώ και δαπάνες που έχουν εξοφληθεί με ηλεκτρονικά μέσα πληρωμής έτους 2020 ίσες με 1.850 ευρώ.

Ο φορολογούμενος αυτός έπρεπε κανονικά να είχε πραγματοποιήσει δαπάνες εξοφληθείσες με ηλεκτρονικά μέσα πληρωμής συνολικού ύψους 5.700 ευρώ (19.000 ευρώ x 30% = 5.700 ευρώ).

Ως εκ τούτου, θα επιβαρυνθεί με επιπλέον φόρο που θα υπολογιστεί κλιμακωτά, ως εξής:

- με 22% επί της διαφοράς μεταξύ του ποσού των 1.850 ευρώ το οποίο κάλυψε και του ποσού των 3.800 ευρώ που αντιστοιχεί στο 20% του εισοδήματος των 19.000 ευρώ: 22% x (3.800 ευρώ – 1.850 ευρώ) = 22% x 1.950 ευρώ = 429 ευρώ,

- με 11% επί της διαφοράς μεταξύ του 20% και του 30% του εισοδήματος των 19.000 ευρώ: 11% x (5.700 ευρώ – 3.800 ευρώ) = 11% x 1.900 ευρώ = 209 ευρώ.

Συνεπώς, το συνολικό ποσό του επιπλέον φόρου θα ανέλθει σε 638 ευρώ (429 ευρώ + 209 ευρώ).

Προσυμπληρωμένοι κωδικοί

Οι φοροτεχνικοί τονίζουν ότι απαιτείται μεγάλη προσοχή κυρίως στη συμπλήρωση κωδικών που δεν είναι προσυμπληρωμένοι από το Taxis προκειμένου να μην προκύψουν πρόσθετοι φόροι.

Ειδικότερα προσοχή απαιτείται:

- Στον πίνακα 2 του εντύπου Ε1 (πληροφοριακά στοιχεία): Εκεί διακρίνει κανείς αλλαγή στο λεκτικό της περίπτωσης 4 «Εξαιρείστε από την πραγματοποίηση δαπανών με ηλεκτρονικά μέσα πληρωμής;». Οι συγκεκριμένοι κωδικοί θα πρέπει να συμπληρωθούν μόνον από όσους απαλλάσσονται από την υποχρέωση πραγματοποίησης δαπανών με ηλεκτρονικά μέσα.

- Στον πίνακα 4 Α (Μισθωτή εργασία): Λάθος μπορεί να προκύψει στη συμπλήρωση εισοδημάτων από μισθωτή εργασία και συντάξεις (κωδ. 343-344) χωρίς ηλεκτρονική πληροφόρηση. Για το λόγο αυτό, πρέπει να καταχωρούνται ΑΦΜ εργοδοτών, ασφαλιστικών φορέων με τα αντίστοιχα ποσά, βάσει των βεβαιώσεων αποδοχών.

Ο μεγάλος κίνδυνος

Στην περίπτωση που γίνει το παραμικρό λάθος σε κάποια από αυτές τις δύο περιπτώσεις, ο κίνδυνος είναι μεγάλος, καθώς άλλα θα περιμένει κανείς και άλλος θα είναι ο τελικός λογαριασμός.

Με απλά λόγια, το λάθος οδηγεί σε πρόσθετους φόρους καθώς η ΑΑΔΕ προχωρεί ανά τακτά χρονικά διαστήματα σε ηλεκτρονικές διασταυρώσεις βάσει των στοιχείων που έχει στη διάθεσή της.

Προσοχή επίσης απαιτείται:

- Στον πίνακα 5 όπου προσδιορίζεται η ετήσια αντικειμενική δαπάνη προστέθηκαν στα στοιχεία ακινήτου από ιδιοκατοίκηση κ.τ.λ. οι κωδικοί 217 και 224 για ΤΚ των δευτερευουσών κατοικιών και οι κωδικοί 808-809-810 για συμπλήρωση ΑΦΜ.

- Στον πίνακα 7 που αφορά ποσά δαπανών που αφαιρούνται από το συνολικό εισόδημα. Εκεί υπάρχει λεκτική αλλαγή στην περίπτωση 1 σε «Δαπάνη αγοράς αγαθών και παροχής υπηρεσιών με ηλεκτρονικά μέσα πληρωμής». Επίσης, υπάρχει προσθήκη νέων κωδικών 627-628 (περίπτωση 10 «Επιλέξιμες δαπάνες του άρθρου 39Β του Κ.Φ.Ε.»). Στους κωδικούς αυτούς αναγράφεται το συνολικό ποσό δαπανών που έχουν πραγματοποιηθεί εντός του 2020 για λήψη υπηρεσιών για ενεργειακή, λειτουργική και αισθητική αναβάθμιση κτιρίων. Όποιοι συμπληρώσουν τους συγκεκριμένους κωδικούς θα έχουν μείωση φόρου εισοδήματος έως 16.000 ευρώ κατανεμημένη σε βάθος 4ετίας (40% δαπανών).

Η διαδικασία

Όσον αφορά στη διαδικασία υποβολής φορολογικών δηλώσεων, αυτές γίνονται μόνο ηλεκτρονικά και όσοι δεν διαθέτουν κωδικούς πρόσβασης πρέπει να εγγραφούν ηλεκτρονικά στις υπηρεσίες του TAXISnet.

Το σύνηθες βέβαια σε αυτές τις περιπτώσεις, είναι η δήλωση από τον φορολογούμενο να υποβάλλεται ηλεκτρονικά από λογιστή που έχει λάβει και τη σχετική γνωμοδότηση.

Στην περίπτωση αυτή, για τυπικούς λόγους απαιτείται και μια υπεύθυνη δήλωση του Ν. 1599/86 με το γνήσιο της υπογραφής του φορολογουμένου (και της συζύγου του αν υπάρχει) προς τον λογιστή.

Αναφορικά με την επιβεβαίωση των στοιχείων του φορολογουμένου θα πρέπει:

- να συμπληρωθεί οπωσδήποτε ο ΑΜΚΑ,

- να συμπληρωθεί ή να διορθωθεί η διεύθυνση ηλεκτρονικού ταχυδρομείου (email) που η κάθε εφορία χρησιμοποιεί για να έρχεται σε επικοινωνία -εάν είναι απαραίτητο-, με τον φορολογούμενο.

Στην περίπτωση που κατά την είσοδο στον πίνακα της επιβεβαίωσης δεν εμφανίζονται τα στοιχεία της συζύγου τότε πρέπει να ενημερωθεί το μητρώο της εφορίας πριν την επιβεβαίωση των στοιχείων της δήλωσης.

Η ενημέρωση αφορά στην έγγαμη σχέση και μόλις γίνει αυτό, τότε θα πρέπει να γίνει και επιβεβαίωση, δηλαδή να γραφτεί ο ΑΦΜ της συζύγου και τα υπόλοιπα στοιχεία που αιτούνται.

Εάν η σχέση του ζευγαριού αφορά σε σύμφωνο συμβίωσης τότε μπορεί να υποβάλει κοινή δήλωση, αρκεί να έχει ενημερώσει το Τμήμα – Γραφείο Διοικητικής και Μηχανογραφικής Υποστήριξης της αρμόδιας ΔΟΥ.

Στην περίπτωση αυτή και οι δύο φορολογούμενοι έχουν ακριβώς την ίδια φορολογική αντιμετώπιση με τους άλλους έγγαμους.

Διευκόλυνση ΑΑΔΕ

Όσον αφορά στους κωδικούς 049-059 δεν προσυμπληρώνονται από την ΑΑΔΕ, καθώς το ελάχιστο απαιτούμενο ποσό αναγράφεται από τους φορολογουμένους.

Προς διευκόλυνση του υπολογισμού η ΑΑΔΕ αναρτά την ηλεκτρονική πληροφόρηση και οι φορολογούμενοι έχοντας αναγράφουν τα ποσά αυτά που πληρούν τις απαιτούμενες προϋποθέσεις.

Δαπάνες που έχουν μεν εξοφληθεί με ηλεκτρονικά μέσα πληρωμής αλλά δεν περιλαμβάνονται στην αναρτώμενη πληροφόρηση:

- συμπεριλαμβάνονται εάν πληρούν τις ίδιες προϋποθέσεις και

- αποδεικνύονται από τον φορολογούμενο με κάθε πρόσφορο μέσο.

Στον εσωτερικό πίνακα των κωδικών 049-050 υπάρχουν και οι καταβολές φόρου εισοδήματος και ΕΝΦΙΑ που πραγματοποιήθηκαν εντός του 2020 καθώς και οι καταβολές σε δόσεις δανείων, εάν υπάρχουν.

Στα αντίστοιχα πεδία, πρέπει να συμπληρωθούν οι καταβολές σε δόσεις δανείων, η πληρωμή ενοικίων καθώς και η καταβολή ποσού διατροφής εφόσον υπάρχουν και έχουν πραγματοποιηθεί με τα οριζόμενα μέσα ηλεκτρονικής πληρωμής εντός του 2020.

Για εφέτος πάντως δεν θα ισχύσει το πέναλτι 22% επί των λιγότερων αποδείξεων που θα έπρεπε να συγκεντρώσουν οι φορολογούμενοι υπό την προϋπόθεση βέβαια ότι ανήκουν στην κατηγορία των πληττόμενων.

Δείτε επίσης: Νέο εξοικονομώ – αυτονομώ: 2+1 ριζικές αλλαγές δίνουν επιδότηση

Τροποποίηση σε ακίνητα

Στην περίπτωση που κάποιος δεν συμφωνεί με τα στοιχεία των ακινήτων του, όπως αυτά εμφανίζονται, τότε θα πρέπει να τα διαγράψει και να τα εισαγάγει ως νέα με τα σωστά στοιχεία.

Για να μην υπάρχουν πάντως παρερμηνείες θα πρέπει να γίνει σαφές ότι οι αλλαγές αυτές αφορούν αποκλειστικά τη συμπλήρωση της δήλωσης Ε1 και δεν επηρεάζουν την περιουσιακή εικόνα.

Φιλοξενούμενος

Εάν τώρα υπάρχει φιλοξενούμενος τότε συμπληρώνεται στον υποπίνακα του κωδικού 801 ο ΑΦΜ του προσώπου που φιλοξενεί τον φορολογούμενο, τα τ.μ. της οικίας και οι μήνες φιλοξενίας.

Εάν το πρόσωπο που φιλοξενεί τον φορολογούμενο έχει ήδη υποβάλει δήλωση εισοδήματος και δεν έχει αναγράψει τη φιλοξενία, θα πρέπει να προηγηθεί η υποβολή τροποποιητικής δήλωσης.

Σε αυτή την περίπτωση στον κωδικό (007-008) ανοίγει υποπίνακας , όπου πρέπει να συμπληρωθεί ο ΑΦΜ του προσώπου που φιλοξενείται, τα τ.μ. της κατοικίας και οι μήνες φιλοξενίας.

Αναδρομικά

Μεγάλη προσοχή απαιτείται για τα εισοδήματα των προηγούμενων ετών που θα δηλωθούν με τροποποιητική δήλωση στην αρμόδια εφορία για τα έτη στα οποία αναφέρονται.

Όσον αφορά στους τόκοι θα πρέπει να δηλωθούν στο έτος που εισπράχθηκαν και στους αντίστοιχους κωδικούς του πίνακα 4Δ1.

Εάν κάποιος έχει εισπράξει αναδρομικά συντάξεων θα δηλωθούν και αυτά με τροποποιητική δήλωση στην Εφορία στα έτη που αφορούν.

Στην περίπτωση που τα αναδρομικά αφορούν τα φορολογικά έτη 2015, 2016, 2017, 2018 και 2019, η τροποποιητική δήλωση υποβάλλεται ηλεκτρονικά και μέχρι 31/12/2021.

Από το φορολογικό έτος 2015 και μετά οι δηλώσεις αναδρομικών υποβάλλονται ηλεκτρονικά επιλέγοντας το αντίστοιχο έτος υποβολής.

Για παράδειγμα στο φορολογικό έτος 2017 θα επιλεγεί ως έτος υποβολής δήλωσης το έτος 2018.

Στη συνέχεια θα επιλεγεί τροποποιητική δήλωση και Δήλωση Αναδρομικών Ε1 και αφού εμφανιστούν οι κωδικοί συμπληρωμένοι με τα νέα ποσά τότε υποβάλλεται οριστικά η δήλωση.

Διαφωνία στις αποδοχές

Ζητούμενο είναι τι γίνεται στην περίπτωση κατά την οποία κάποιος δεν συμφωνεί με τα στοιχεία που είναι προσυμπληρωμένα στους κωδικούς των εισοδημάτων. Το βασικό σε αυτή την περίπτωση είναι ότι τα στοιχεία που εμφανίζονται στους κωδικούς της δήλωσης, έχουν προκύψει από επεξεργασία των βεβαιώσεων αμοιβών και συντάξεων από εργοδότες και φορείς. Αυτό σημαίνει ότι σε περίπτωση διαφωνίας, ως προς το ύψος των αποδοχών είναι αναγκαία η επικοινωνία με τον εργοδότη ή τον φορέα. Εάν πράγματι υπάρχει λάθος, τότε ο εργοδότης ή ο φορέας θα πρέπει να υποβάλει ηλεκτρονικά εκ νέου το αρχείο με τα σωστά στοιχεία βεβαίωσης. Στην περίπτωση που ο εργοδότης ή ο φορέας υποβάλουν εκ νέου αρχείο βεβαιώσεων θα προσυμπληρωθούν τα νέα στοιχεία.

-

Ιλίου3 έτη ago

Ιλίου3 έτη agoΜε ένα «κλικ» η βεβαίωση για τη μεταβίβαση κυριότητας ακινήτων (ΤΑΠ) στον Δήμο Ιλίου

-

Κεντρικό Θέμα7 μήνες ago

Κεντρικό Θέμα7 μήνες agoΚαταιγιστικές εξελίξεις στον ΣΥΡΙΖΑ: Πρόταση μομφής κατά του Στέφανου Κασσελάκη με 100 υπογραφές

-

Κεντρικό Θέμα7 μήνες ago

Κεντρικό Θέμα7 μήνες agoΔΕΘ: Τα 17 μέτρα που αναμένεται να ανακοινώσει ο πρωθυπουργός

-

Αθλητισμός4 μήνες ago

Αθλητισμός4 μήνες agoΑΜΑΡΥΣΙΑ PRO: Το μεγάλο πυγμαχικό event έρχεται στο κλειστό του Αγίου Θωμά στις 22/12

-

Αθηναίων4 μήνες ago

Αθηναίων4 μήνες agoΠΡΟΚΗΡΥΞΗ ΜΙΣΘΩΣΗΣ ΑΠΟΘΗΚΕΥΤΙΚΩΝ ΧΩΡΩΝ ΓΙΑ ΤΗ ΦΥΛΑΞΗ ΑΡΧΕΙΩΝ ΤΟΥ ΕΛΛΗΝΙΚΟΥ ΚΤΗΜΑΤΟΛΟΓΙΟΥ

-

Ελλάδα3 έτη ago

Ελλάδα3 έτη agoΗ Ελλάδα δημοφιλέστερη χώρα της Ευρώπης για τις παραλίες της – Τα νησιά που ξεχωρίζουν

-

Αγίας Βαρβάρας6 μήνες ago

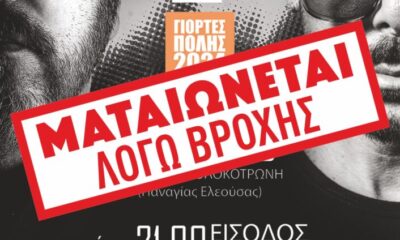

Αγίας Βαρβάρας6 μήνες agoΣυναυλία με Nivo, Goin’ Through και Γιώργο Αλκαίο – ΜΑΤΑΙΩΝΕΤΑΙ ΛΟΓΩ ΒΡΟΧΗΣ

-

Ανακοινώσεις4 μήνες ago

Ανακοινώσεις4 μήνες agoΔείτε το πρωτοσέλιδο και τα θέματα της εφημερίδας ΧΤΥΠΟΣ που κυκλοφορεί, Σάββατο 30 Νοεμβρίου 2024