Κεντρικό Θέμα

Α’ Κατοικία: Πώς σώζεται το σπίτι σας

- Τέλος τα ψέματα τον Μάιο του 2020

- Ποιούς δανειολήπτες ξεσκονίζουν τώρα οι τράπεζες

- Τα εισοδηματικά κριτήρια και η πρόβλεψη για τους εγγυητές

- Πώς θα εξασφαλίσετε κρατική επιδότηση και «κούρεμα»

- Όσα ισχύουν και πρέπει να ξέρετε για το νόμο Κατσέλη

Μικρή ανάσα σε χιλιάδες δανειολήπτες για να σώσουν το σπίτι τους με ευνοϊκούς όρους δίνει η τετράμηνη παράταση του νόμου 4015/2019, που εξασφάλισε η κυβέρνηση από τους Θεσμούς.

Το τοπίο για τους «κόκκινους» δανειολήπτες θα είναι τελείως διαφορετικό από το Μάιο του 2020, κάτι που σημαίνει ότι πρέπει να σπεύσουν για να μη βρεθούν αντιμέτωποι με τον εφιάλτη του πλειστηριασμού.

Αυτό σημαίνει ότι όσοι δεν μπορούν να φανούν συνεπείς μπαίνουν για τα καλά σε αχαρτογράφητα ύδατα, καθώς όλα τα «εργαλεία» που έχουν σήμερα στη διάθεσή τους θα πάψουν να υφίστανται.

Δικηγόροι που ασχολούνται με κόκκινα δάνεια, υπογραμμίζουν σε όλους τους τόνους ότι υπάρχει μια τελευταία χρυσή ευκαιρία, που δύσκολα θα ξαναβρεθεί μετά τη λήξη της παράτασης.

Επισημαίνουν μάλιστα ότι η περίοδος χάριτος έληξε και οι τράπεζες είναι αποφασισμένες να εντοπίσουν όλους τους στρατηγικούς κακοπληρωτές για να γεμίσουν τα ταμεία τους.

Στην κατηγορία των στρατηγικών κακοπληρωτών οι τράπεζες εντάσσουν:

- Όσους έχουν χρήματα ή περιουσιακά στοιχεία που θα μπορούσαν να τα ρευστοποιήσουν.

- Όσους αρνούνται να ρυθμίσουν το δάνειο τους κάνοντας κατάχρηση της ασυλίας που έχουν εξασφαλίσει με το νόμο Κατσέλη.

Από κόσκινο

Στην παρούσα φάση, τραπεζικά στελέχη περνούν από κόσκινο, τόσο τα εισοδήματα, όσο και τα περιουσιακά στοιχεία και εισοδήματα που διαθέτουν, περίπου 100.000 «κόκκινοι» δανειολήπτες.

Όσοι αποδειχτεί ότι κάνουν κατάχρηση της ευνοϊκής ρύθμισης για την α’ κατοικία θα βρεθούν αντιμέτωποι με βαριές κυρώσεις, καθώς τα σπίτια τους θα βγαίνουν σε πλειστηριασμό μέσα σε 60 μέρες.

Τυχόν κατάχρηση του νόμου Κατσέλη, δίνει το δικαίωμα στην τράπεζα να προσφύγει άμεσα στη Δικαιοσύνη με τα νέα στοιχεία του δανειολήπτη και να ζητήσει την άρση προστασίας της α’ κατοικίας.

Πάτημα κουμπιού

Μέσα σ’ αυτό το κλίμα αβεβαιότητας, το ερώτημα που εύλογά τίθεται είναι τι μπορούν να κάνουν οι «κόκκινοι» δανειολήπτες που πραγματικά θέλουν να σώσουν την κύρια κατοικία τους.

Η ανανεωμένη πλατφόρμα της πρώτης κατοικίας με στόχο την προσέλκυση χιλιάδων αιτήσεων, δίνει νέες δυνατότητες στους δανειολήπτες με ένα απλό … πάτημα κουμπιού.

Όσοι βρίσκονται αντιμέτωποι με την απειλή του πλειστηριασμού μπορούν να προστατέψουν την πρώτη κατοικία ρυθμίζοντας το στεγαστικό ή το επιχειρηματικό του δάνειο με εξασφάλιση α’ κατοικία.

Με τον τρόπο αυτό:

- Εξασφαλίζουν επιδότηση μηνιαίας δόσης που μπορεί να αγγίξει έως και το 50%.

- Αποκτούν ευνοϊκούς όρους αποπληρωμής, όπως διάρκεια έως 25 χρόνια και

- Έχουν την ευκαιρία για γενναίο «κούρεμα» όταν η αξία του δανείου υπερβαίνει το 120% της αξίας της κατοικίας.

Πρόταση ρύθμισης

Η αίτηση διαβιβάζεται ηλεκτρονικά στις εμπλεκόμενες τράπεζες, οι οποίες σε διάστημα έως ενός μήνα, είναι υποχρεωμένες να παρουσιάσουν πρόταση ρύθμισης στους δανειολήπτες.

Η πρόταση ρύθμισης περιλαμβάνει διαγραφή οφειλής, εφόσον το ανεξόφλητο υπόλοιπο του δανείου ξεπερνά το 120% της εμπορικής αξίας της α ’κατοικίας. Αυτό σημαίνει ότι εάν κάποιος έχει οφειλή της τάξης των 100 χιλ. ευρώ, ενώ το σπίτι του αξίζει 50 χιλιάδων ευρώ, τότε θα γίνει «κούρεμα» ύψους 40 χιλιάδων ευρώ.

Η πρόταση προβλέπει αποπληρωμή σε 25 έτη, προκειμένου να είναι χαμηλές οι μηνιαίες δόσεις που θα καταβάλλει ο κάθε δανειολήπτης που επιδιώκει να ξοφλήσει το χρέος του.

Στην περίπτωση που ο οφειλέτης υπερβαίνει το 80ο έτος της ηλικίας του, ή μειώνονται τα έτη ρύθμισης ή μπορεί να συμβληθεί κάποιος άλλος νεότερης ηλικίας ως εγγυητής (γιός ή κόρη που θα κληρονομήσει το ακίνητο).

Το ευνοϊκό πακέτο για το δανειολήπτη συμπληρώνεται με έναν χαμηλό τοκισμό, ένα επιτόκιο δηλαδή της τάξης του 2% προσαυξημένο με το Euribor τριμήνου, για να μη βρεθεί σε αδιέξοδο.

Επιδότηση δόσης

Κρίσιμο στοιχεία για όσους ενδιαφέρονται να σώσουν το σπίτι τους και να μην βρεθούν αντιμέτωποι με πλειστηριασμό είναι η επιδότηση της μηνιαίας δόσης από το δημόσιο με ποσοστό που κυμαίνεται από 20% έως 50%.

Η επιδότηση είναι αντίστοιχη με την εισοδηματική κατάσταση του κάθε νοικοκυριού, όπως αυτή προβλέπεται στην Κοινή Υπουργική Απόφαση (ΚΥΑ) του 2019.

Στο πλαίσιο αυτό, για πολυπρόσωπο νοικοκυριό με τρία ή περισσότερα εξαρτώμενα μέλη και με ετήσιο οικογενειακό εισόδημα από 27.000,01 ευρώ έως 36.000 ευρώ, η κρατική επιδότηση ισούται με:

- το 30% της μηνιαίας δόσης για επιχειρηματικά δάνεια και

- το 20% για στεγαστικά και καταναλωτικά δάνεια.

Επιλεξιμότητα

Όταν ολοκληρωθεί η υποβολή της αίτησης και η διενέργεια των σχετικών ελέγχων που σηματοδοτεί και την επιλεξιμότητα, παρέχεται προστασία της 1ης κατοικίας από πλειστηριασμό, έναντι όλων των πιστωτών.

Στην περίπτωση μάλιστα που ο πλειστηριασμός είχε αρχίσει πριν από την αίτηση, τότε αναστέλλεται υποχρεωτικά, έως ότου ολοκληρωθούν όλες οι σχετικές διαδικασίες.

Εάν υπάρχει οριστική συμφωνία αίρονται οι κατασχέσεις λογαριασμών εφόσον είχαν γίνει πριν την αίτηση και ακυρώνεται ο πλειστηριασμός που είχε αρχίσει .

Επίσης, απαγορεύεται η διενέργεια πλειστηριασμού στην 1η κατοικία από κάθε πιστωτή -ιδιώτες και δημόσιο-, στην περίπτωση κατά την οποία τηρούνται οι όροι της ρύθμισης.

Τα συγκεκριμένα οφέλη ισχύουν για:

- όλα τα δάνεια (επιχειρηματικά, στεγαστικά και καταναλωτικά) που βαρύνουν την α’ κατοικία,

- όλες τις τράπεζες, τα funds που έχουν αναλάβει τη διαχείριση απαιτήσεων ή την τιτλοποίηση των δανείων και το Ταμείο Παρακαταθηκών και Δανείων.

Εγγυητές

Μια ενδιαφέρουσα παράμετρος έχει σχέση με το γεγονός ότι αίτηση μπορεί να κάνει και ο εγγυητής δανείου, ακόμη και εάν δεν έχει πράξει κάτι ανάλογο ο πρωτο-οφειλέτης.

Ωστόσο, βασικό κριτήριο σ’ αυτή την περίπτωση είναι ο εγγυητής να πληροί τα κριτήρια επιλεξιμότητας του νόμου.

Εάν υπάρχουν εγγυητές ή συνοφειλέτες ή συνιδιοκτήτες, τότε ο πρωτο-οφειλέτης έχει τη δυνατότητα να ρυθμίσει ολόκληρο το χρέος από μόνος του, εφόσον επιθυμεί.

Χωρίς δικαστική προσφυγή

Το νέο στοιχείο που προκύπτει από την εφαρμογή του νόμου, είναι ότι δεν απαιτείται η προσφυγή στο δικαστήριο.

Αυτό οφείλεται στο ότι υπάρχει σχετική πρόνοια, η οποία ορίζει ότι μόλις υπάρξει επιτυχής ολοκλήρωση της διαδικασίας μέσω της πλατφόρμας, τότε υπογράφεται η σχετική σύμβαση.

Εάν πάντως:

- Ο οφειλέτης απειλείται με κατασχέσεις λογαριασμών και από άλλους πιστωτές, μπορεί να προσφύγει και στο δικαστήριο, για τη ρύθμιση των υπόλοιπων οφειλών του, μέσω του Νόμου Κατσέλη.

- Δεν επέλθει μια βιώσιμη συμφωνία ρύθμισης του δανείου με τις τράπεζες, μέσω της πλατφόρμας, τότε ο πολίτης μπορεί να προσφύγει και στο δικαστήριο, για τη ρύθμιση των οφειλών του.

Προϋποθέσεις

Σε γενικές γραμμές βασική προϋπόθεση για την ένταξη στο νέο νόμο έχει σχέση με την αντικειμενική αξία της κύριας / πρώτης κατοικίας.

Σε καμία περίπτωση η αξία της δεν θα πρέπει να υπερβαίνει τις 175.000 ευρώ αν υπάρχουν προσημειούχα επιχειρηματικά δάνεια ή τις 250.000 ευρώ αν δεν υπάρχουν προσημειούχα επιχειρηματικά δάνεια.

Άλλες προϋποθέσεις είναι:

- Το οικογενειακό εισόδημα του αιτούντος αφαιρουμένων όλων των φόρων, να μην ξεπερνάει 12.500 ευρώ για ένα άτομο, 21.000 ευρώ για δύο ενήλικες, προσαυξημένο κατά 5.000 ευρώ για κάθε εξαρτώμενο μέλος ως και 3 μέλη.

- Η συνολική αξία των υπόλοιπων περιουσιακών στοιχείων, πέραν της πρώτης κατοικίας να μην υπερβαίνει τις 80.000 ευρώ.

- Οι καταθέσεις να μην υπερβαίνουν τα 15.000 ευρώ.

- Να υπάρχει τουλάχιστον μία οφειλή με προσημείωση στην πρώτη κατοικία.

- Το ποσό οφειλής για κάθε πιστωτή να μην υπερβαίνει τις 130.000 ευρώ εάν δεν περιλαμβάνονται επιχειρηματικά δάνεια και 100.000 ευρώ εάν περιλαμβάνονται επιχειρηματικά δάνεια.

Νόμος Κατσέλη

Δικηγόροι που ασχολούνται με τα κόκκινα δάνεια δεν κρύβουν ότι ο νόμος Κατσέλη ήταν και παραμένει η ασπίδα σωτηρίας για όσους αδυνατούν να διακανονίσουν τις οφειλές τους.

Στο νόμο μπορεί να προσφύγει κάθε φυσικό πρόσωπο που δεν διαθέτει πτωχευτική ικανότητα και με μια αίτηση στο δικαστήριο να ρυθμίζει ευνοϊκά όλα τα χρέη του, προς τράπεζες, ιδιώτες και δημόσιο.

Αμέσως μετά την αίτηση αναστέλλονται τα μέτρα αναγκαστικής εκτέλεσης και προστατεύονται όλοι οι τραπεζικοί λογαριασμοί και όλα τα ακίνητα από πλειστηριασμούς, μέχρι την έκδοση της οριστικής δικαστικής απόφασης.

Ωστόσο, στη δικαστική απόφαση δεν περιέχεται από 1/3/2019 η εξαίρεση της 1ης κατοικίας από την εκποίηση περιουσίας.

Αυτό σημαίνει ότι εάν η αξία της λοιπής περιουσίας δεν επαρκεί για να εξοφληθούν οι συνολικές οφειλές, τότε μπορεί να γίνει ρευστοποίηση της α’ κατοικίας.

Κομισιόν-παράταση

Η Κομισιόν στην έκθεση ενισχυμένης εποπτείας για την Ελλάδα, αναφέρεται στην τετράμηνη παράταση του νόμου για την προστασία της α’ κατοικίας και στον τερματισμό του σχήματος στα τέλη του Απριλίου 2020.

Οι συντάκτες της έκθεσης εκτιμούν ότι ναι μεν η παράταση θα ενισχύσει τη λειτουργικότητα του νόμου, αλλά δεν κρύβουν την ανησυχία τους σχετικά με την επιβράδυνση στην ομαλοποίηση της κουλτούρας πληρωμών.

Σε κάθε περίπτωση τονίζουν ότι οι ελληνικές Αρχές έχουν δεσμευτεί για την προώθηση νέου πλαισίου, που εγγυάται την χωρίς περιορισμούς αναγκαστική εκτέλεση ενεχύρων, συμπεριλαμβανομένης της πρώτης κατοικίας.

ΔΝΤ

Από την πλευρά του το Διεθνές Νομισματικό Ταμείο, στην ετήσια έκθεσή του ανέφερε ότι ο νόμος για την προστασία της πρώτης κατοικίας πρέπει να λήξει στο τέλος Δεκεμβρίου 2019.

Οι τεχνοκράτες του Ταμείου επισημαίνουν ότι οι παρατάσεις διαιωνίζουν την αντίληψη ότι το κράτος θα παρεμβαίνει πάντα για να αποτρέπει τους πλειστηριασμούς, με αποτέλεσμα να διαβρώνεται η κουλτούρα πληρωμών.

Σύμφωνα με το ΔΝΤ η Ελλάδα πρέπει να υιοθετήσει νόμο αφερεγγυότητας φυσικών προσώπων που θα δίνει τη δυνατότητα μιας καινούργιας αρχής στους ιδιώτες με χρέος χωρίς εξασφαλίσεις.

Αυτός ο νόμος όμως σύμφωνα με το Ταμείο δεν θα στοχεύει στο να κρατήσει τους ιδιώτες σε σπίτια τα οποία δεν μπορούν να αντέξουν οικονομικά.

-

Ιλίου3 έτη ago

Ιλίου3 έτη agoΜε ένα «κλικ» η βεβαίωση για τη μεταβίβαση κυριότητας ακινήτων (ΤΑΠ) στον Δήμο Ιλίου

-

Κεντρικό Θέμα7 μήνες ago

Κεντρικό Θέμα7 μήνες agoΚαταιγιστικές εξελίξεις στον ΣΥΡΙΖΑ: Πρόταση μομφής κατά του Στέφανου Κασσελάκη με 100 υπογραφές

-

Κεντρικό Θέμα7 μήνες ago

Κεντρικό Θέμα7 μήνες agoΔΕΘ: Τα 17 μέτρα που αναμένεται να ανακοινώσει ο πρωθυπουργός

-

Αθλητισμός4 μήνες ago

Αθλητισμός4 μήνες agoΑΜΑΡΥΣΙΑ PRO: Το μεγάλο πυγμαχικό event έρχεται στο κλειστό του Αγίου Θωμά στις 22/12

-

Αθηναίων4 μήνες ago

Αθηναίων4 μήνες agoΠΡΟΚΗΡΥΞΗ ΜΙΣΘΩΣΗΣ ΑΠΟΘΗΚΕΥΤΙΚΩΝ ΧΩΡΩΝ ΓΙΑ ΤΗ ΦΥΛΑΞΗ ΑΡΧΕΙΩΝ ΤΟΥ ΕΛΛΗΝΙΚΟΥ ΚΤΗΜΑΤΟΛΟΓΙΟΥ

-

Ελλάδα3 έτη ago

Ελλάδα3 έτη agoΗ Ελλάδα δημοφιλέστερη χώρα της Ευρώπης για τις παραλίες της – Τα νησιά που ξεχωρίζουν

-

Αγίας Βαρβάρας6 μήνες ago

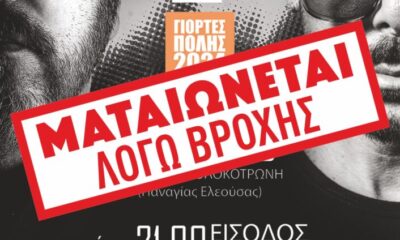

Αγίας Βαρβάρας6 μήνες agoΣυναυλία με Nivo, Goin’ Through και Γιώργο Αλκαίο – ΜΑΤΑΙΩΝΕΤΑΙ ΛΟΓΩ ΒΡΟΧΗΣ

-

Ανακοινώσεις4 μήνες ago

Ανακοινώσεις4 μήνες agoΔείτε το πρωτοσέλιδο και τα θέματα της εφημερίδας ΧΤΥΠΟΣ που κυκλοφορεί, Σάββατο 30 Νοεμβρίου 2024